実家を相続して空き家になってから売却するのか、親が元気なうちに売却するのか、後悔のないよう早めに考えておきたいもの。この記事では、相続後と相続前、それぞれのタイミングによって知っておきたい税金や特例、確定申告のことなどを解説。税金についてはタクトコンサルティングに監修をお願いしています。

記事の目次

相続が発生。まずやることは?

誰が何を相続するのかを明らかにする

親が亡くなって相続が発生したら、遺族は何をすればいいのでしょうか。

まず、誰が何を相続するのかを明らかにします。遺言書があれば基本的にはその内容のとおりに相続が行われることになります。もっとも、相続人全員の合意のもとで遺言内容と異なる遺産分割も可能です。しかし、遺言書がない場合は、法定相続による相続か、相続人同士で誰が何を相続するかを決めて、遺産分割協議書を作成します。遺産分割協議書は、遺産分割の合意内容を明確にしてトラブルを防ぐほか、相続税の申告や不動産の名義変更などの手続きの際に提出が求められます。実家を売却する場合、実家を相続した名義人が売却を行うことになります。

家の相続や遺産分割の手続きの流れや期限、注意点や家を放置するリスクについて解説

実家の相続で相続税はかかる?

相続税には基礎控除がある

相続税には基礎控除があります。基礎控除額は法定相続人の数で異なり、計算式は下のようになります。

基礎控除額=3000万円+(600万円×法定相続人の数)

例えば、Aさんの遺産の総評価額が4000万円で、法定相続人が長男、長女の2人の場合、基礎控除額は4200万円。総評価額は基礎控除額より少ないため、相続税を納める必要はありません。なお、相続財産には、実家(不動産)だけでなく、現金や有価証券、貴金属類、借金なども含まれます。

小規模宅地等の特例が適用されれば相続税は減額

小規模宅地等の特例とは、法で定められた要件を満たした場合、相続した土地の所定の面積までは相続税評価額が一定割合減額される制度。特例が受けられる主な宅地と適用できる上限面積、減額割合は次のとおりです。

| 宅地等の種類 | 上限面積 | 減額割合 |

|---|---|---|

| 特定事業用宅地等 | 400m2 | 80% |

| 貸付事業用宅地等 | 200m2 | 50% |

| 特定居住用宅地等 | 330m2 | 80% |

つまり、親の自宅だった実家の土地の相続税は、大幅に減額される可能性があります。実家が、小規模宅地等の特例の宅地に当てはまるか、また、相続人のうち誰が継ぐか、どの宅地をどれだけ選択するかなど、その他の要件を満たすかどうかについて確認することが大切です。小規模宅地等の特例について詳しくは国税庁のホームページをチェックするか、税理士などの専門家に相談しましょう。

参考

国税庁ホームページ:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

相続税を申告する

遺産の評価額の合計額が基礎控除額を上回る場合、また、小規模宅地等の特例など※の適用を受ける場合は、相続税の申告が必要になります。申告と納税の期限は、相続の開始があったことを知った日の翌日から10カ月以内。相続税の申告は自分で行うことができますが、難しいと感じる場合は税理士への依頼を検討するといいでしょう。

※配偶者の税額軽減や相続財産を公益法人などに寄付した場合の非課税の特例の適用の場合も申告が必要。

不動産(家と土地)相続の手続きと相続税を徹底解説!名義変更、かかる費用、節税方法、トラブル防止のコツも

相続した実家を売却。相続登記から査定依頼、引き渡しまでの流れ

親が亡くなり、誰も住まなくなった実家を売却することにした場合、どのような手順で進めればいいのでしょうか。義務化されている相続登記から、売り出し、売買契約、引き渡しといった売却の流れをおさらいしておきます。

相続登記を行う

相続発生後、速やかに相続登記(実家の名義を被相続人の親から相続人に変更)をしておきましょう。相続登記は、2024年4月1日から義務化され、不動産を相続したことを知った日から3年以内に申請しなければなりません。

不動産は、名義人(または名義人から委任されや代理人)でなければ原則売却できませんから、申請の期限の3年以内に関係なく、売却を進める前に相続登記をしておくことが必要です。

複数の不動産会社に査定を依頼する

実家はいくらで売却できそうか、諸費用などを引くといくらくらい残りそうかを不動産会社に査定してもらいます。その際、売却に関する知識が豊富で信頼できる不動産会社を見つけるためにも、複数の不動産会社に査定を依頼するのがポイント。売却価格の相場観もつかみやすくなります。

不動産会社を選び媒介契約を結ぶ

査定の結果やそれまでのやり取りから、売却活動のパートナーとして信頼できそうな会社を選んだら、媒介契約を結び物件売却の仲介を依頼します。

媒介契約は3種類。どれを選ぶかは自由に決めることができます。それぞれの特徴を知っておきましょう。

| 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 | |

|---|---|---|---|

| 同時に依頼できる不動産会社 | 同時期に複数の会社に依頼できる | 同時期に依頼できるのは1社 | 同時期に依頼できるのは1社 |

| レインズ(不動産流通機構)への登録義務 | 不動産会社の任意 | 媒介契約から7営業日以内 | 媒介契約から5営業日以内 |

| 状況報告 | 定めなし | 2週間に1回以上、現状を報告 | 1週間に1回以上、現状を報告 |

| 売主が自分で買主を見つけること | 制限なし。売主は自分で購入者を探せる | 制限なし。売主は自分で購入者を探せる | 制限あり。売主が自分で購入者を探した場合、依頼している不動産会社を仲介人とする |

| 契約有効期間 | 法定上の制限なし (行政指導上は3カ月以内) |

3カ月以内 | 3カ月以内 |

売却活動がスタート

媒介契約を結んだら、売り出し価格を決めて、いよいよ売却活動がスタートです。広告を出したり、内覧の準備をしたりなどの売却活動は不動産会社が行います。しかし、売主も任せきりにせず、状況を把握しておきましょう。

内覧に備えて家の中、敷地内をきれいにしておく

購入希望者の内覧に備えて、家の中や敷地内を整理整頓、きれいにしておきましょう。家具や照明、小物などで演出するホームステージングを行って、魅力的な暮らしがイメージできるようにするのも効果的です。

買主と売買契約を締結。引き渡しと登記申請を行う

買主が決まったら売買契約を結びます。住宅ローンを利用する買主の場合は金融機関の店舗で、現金での精算の場合は不動産仲介会社の事務所で手続きを行うのが一般的です。司法書士も同席し、売買契約と代金決済、引き渡し、登記申請を同日に行います。

相続した実家を売却。かかる税金は?

マンションや一戸建てを売却したときにかかる、「譲渡所得税(所得税、住民税、復興特別所得税)」「印紙税」「登録免許税」「消費税」について説明します。

譲渡所得税

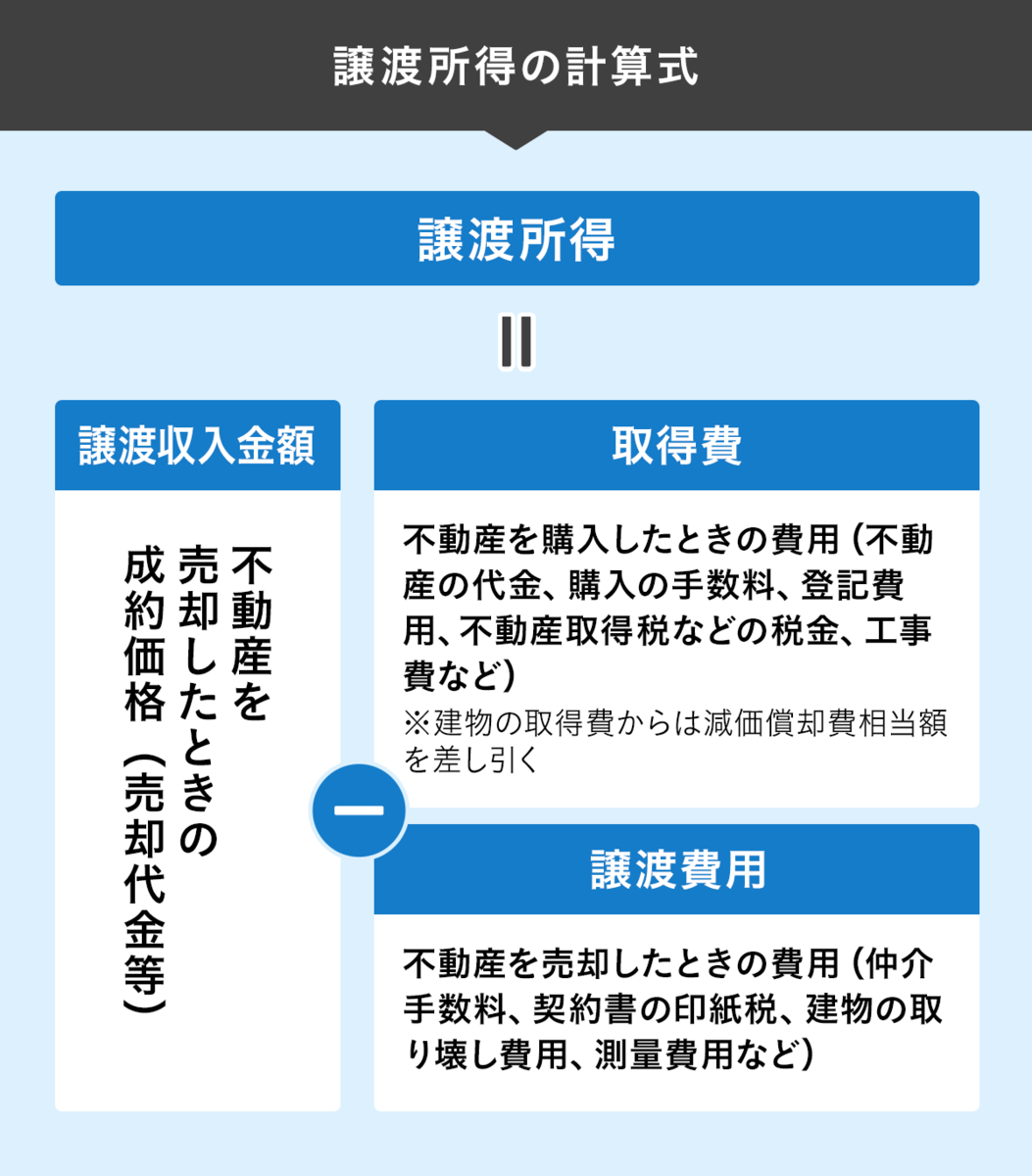

譲渡所得税は土地や建物などの不動産を売却したときに発生する売却益である「譲渡所得」にかかる税金。譲渡所得税には「所得税」「住民税」のほか、譲渡所得にかかる所得税が含まれる基準所得税額を基に課税される「復興特別所得税」が含まれています。

ここで注意したいのは売却代金=譲渡所得ではないこと。譲渡所得は、不動産の売却代金(譲渡収入金額)から、その不動産を取得するためにかかった費用(取得費)と、売却にかかった費用(譲渡費用)を差し引いた金額を指します。

譲渡所得の金額の出し方

取得費とは、売却する不動産を購入・取得したときにかかった不動産の代金、購入の手数料、登記費用、不動産取得税などのこと。また、建物の減価償却をした金額(償却費相当額)も差し引きます。建物は古くなるほど価値が下がるため、所有期間が長いほど取得費から差し引かれる償却費相当額は大きくなります。

譲渡費用とは不動産を売却するときに不動産仲介会社に支払う仲介手数料、売買契約書に貼る印紙税などが含まれます。

譲渡所得税は所有期間によって税率が異なる

譲渡所得税は「譲渡所得」に税率を掛けて計算します。税率は、売却する不動産の所有期間によって異なります。所有期間が5年以下の場合の税率は39.63%(所得税30%+住民税9%+復興特別所得税0.63%)。所有期間5年超の場合の税率は20.315%(所得税15%+住民税5%+復興特別所得税0.315%)です。

相続した実家の売却の場合、被相続人である親がその家を所有していた期間も含むため、相続直後に売却したとしても、親が5年以上所有していれば長期譲渡所得の税率が適用されることになります。

| 不動産の所有期間※1 | 譲渡所得税の税率※2 |

|---|---|

| 5年以下の短期譲渡所得 | 所得税30%+住民税9%+復興特別所得税0.63% |

| 5年超の長期譲渡所得 | 所得税15%+住民税5%+復興特別所得税0.315% |

※2 所得税、住民税のほか、基準所得税額を課税標準として復興特別所得税(税率2.1%)が課税される。計算上、税率は上表内

(表作成/SUUMO編集部)

不動産売却時の譲渡所得税とは? 申告手続きや計算方法、控除・節税の方法を解説

印紙税

印紙税とは売買契約書など特定の文書を作成したときにかかる税金です。売買契約が成立したときに、収入印紙を売買契約書に貼り、印鑑などで消印することで納税します。売買契約時には売主と買主が同じ契約書を1通ずつ作成するため、契約書2通分の印紙税が必要。一般的に売主と買主で1通分ずつ負担します。

不動産の売買契約書にかかる印紙税額は下の表のように売買契約金額によって決まります。

| 売買契約金額 | 本則税額 | 2027年3月31日までの軽減税率 |

|---|---|---|

| 100万円超500万円以下 | 2000円 | 1000円 |

| 500万円超1000万円以下 | 1万円 | 5000円 |

| 1000万円超5000万円以下 | 2万円 | 1万円 |

| 5000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

参考

国税庁ホームページ:No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

登録免許税

登録免許税は不動産の登記や名義変更、所有権移転の際などにかかる税金です。売主が納めるケースがあるのは、売却する実家に完済した住宅ローンの抵当権などが抹消されずまだ残っていた場合。売却するためには「抵当権抹消登記」を行います。また、相続した実家の相続登記がされていなかった場合にも、売却時に「相続登記」を行います。

税額は、不動産1個につき1000円。一戸建ての場合、建物と土地のそれぞれに抵当権が設定されていれば、合計2000円の登録免許税がかかります。

消費税

不動産会社に仲介をしてもらい売買契約が成立すると、仲介手数料を支払います。その仲介手数料に10%の消費税がかかります。仲介手数料は売却価格によって決まります。

| 売却価格(税抜) | 仲介手数料の上限 |

|---|---|

| 200万円以下 | 売却価格(税抜)×5%(+消費税) |

| 200万円超から400万円以下 | 売却価格(税抜)×4%+2万円(+消費税) |

| 400万円超 | 売却価格(税抜)×3%+6万円(+消費税) |

相続した実家を売却するときに使える特例

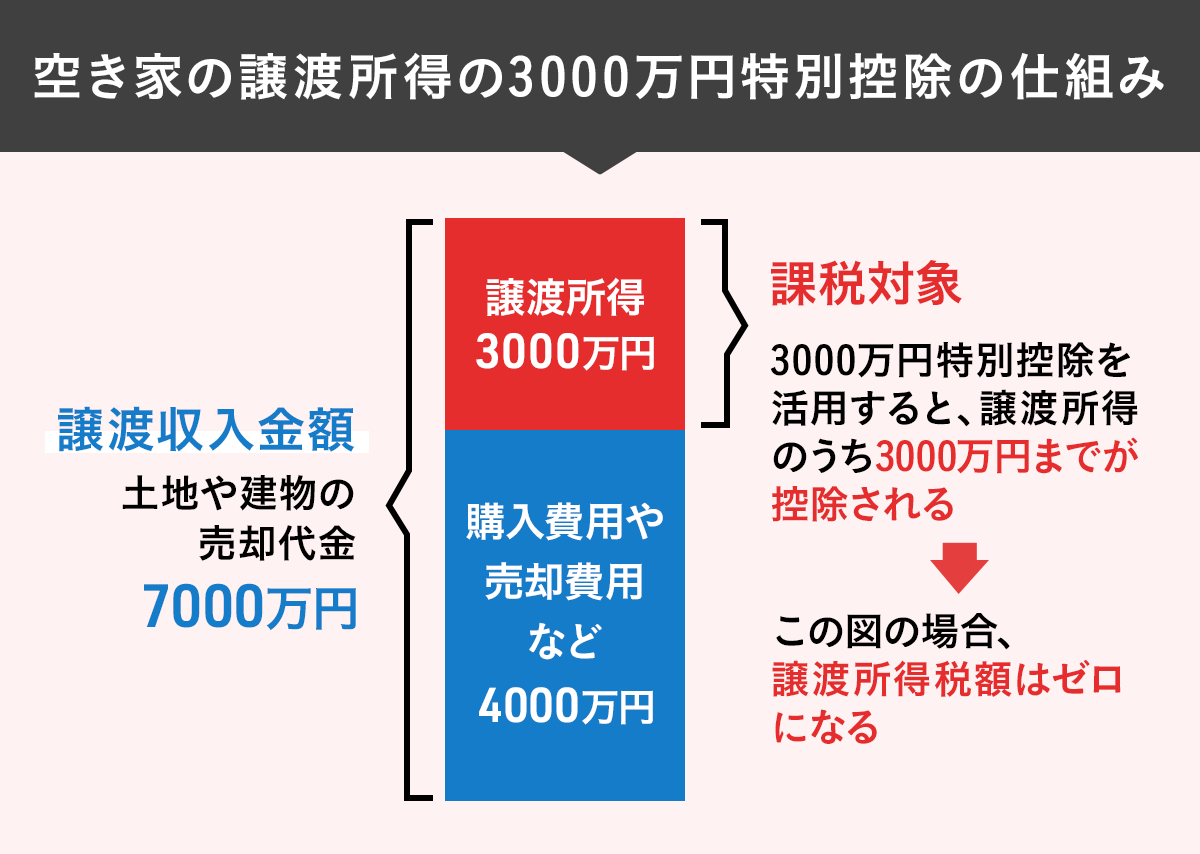

空き家の譲渡所得の3000万円特別控除

相続して空き家になっていた実家を売却して譲渡所得(利益)が発生した場合、要件を満たして「空き家特例」が利用できれば、譲渡所得から最大3000万円の控除を受けることができます。これを、「空き家の譲渡所得の3000万円特別控除(被相続人の居住用財産(空き家)を売ったときの特例)」といいます。

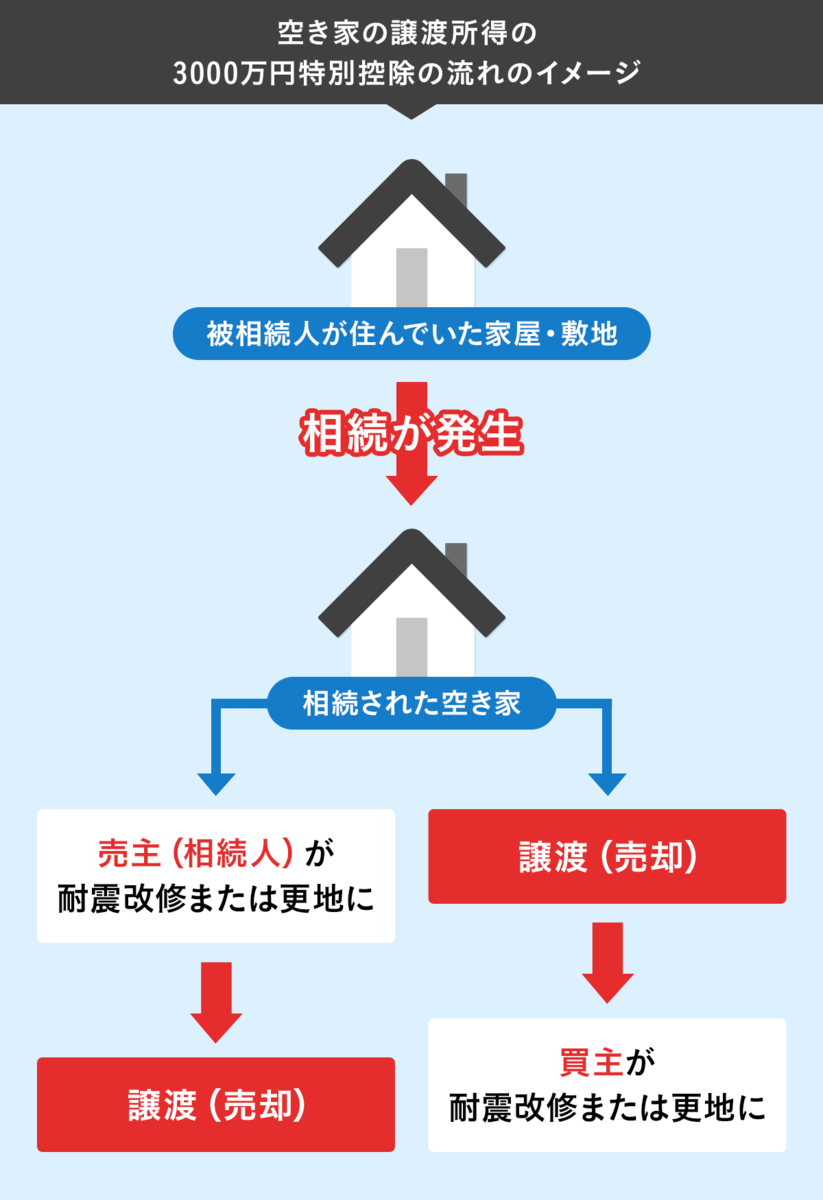

この特例を受けられるのは、被相続人の住宅(土地と建物)を相続した人が前提です。適用するには、相続した日から3年を経過する年の12月31日まで、かつ、2016年4月1日〜2027年12月31日の譲渡であることが要件。土地とともに建物も譲渡して特例の適用を受ける場合には実家の建物が一定の耐震基準を満たすこと、売却代金が1億円以下であることも満たす必要があります。なお、マンションなど区分所有登記の建物は対象外です。また、2024年1月1日以降の譲渡の場合、家屋と敷地を相続した相続人が3人以上の場合、控除額は一人2000万円となっています。

相続後、相続人が家屋(空き家)を耐震改修、または除却(取り壊し)して売却する場合に加えて、2024年度の改正で、2024年1月1日以降の譲渡からは、譲渡(売却)の翌年の2月15日の確定申告開始日までの間(特定期間内)に買主が家屋の耐震改修で耐震基準を満たすか、または取り壊しを行った場合も、空き家特例の対象となります。

相続した空き家を売却した場合の3000万円特別控除について詳しく読む

【自宅売却の税金対策】3000万円特別控除とは?要件や必要書類を解説

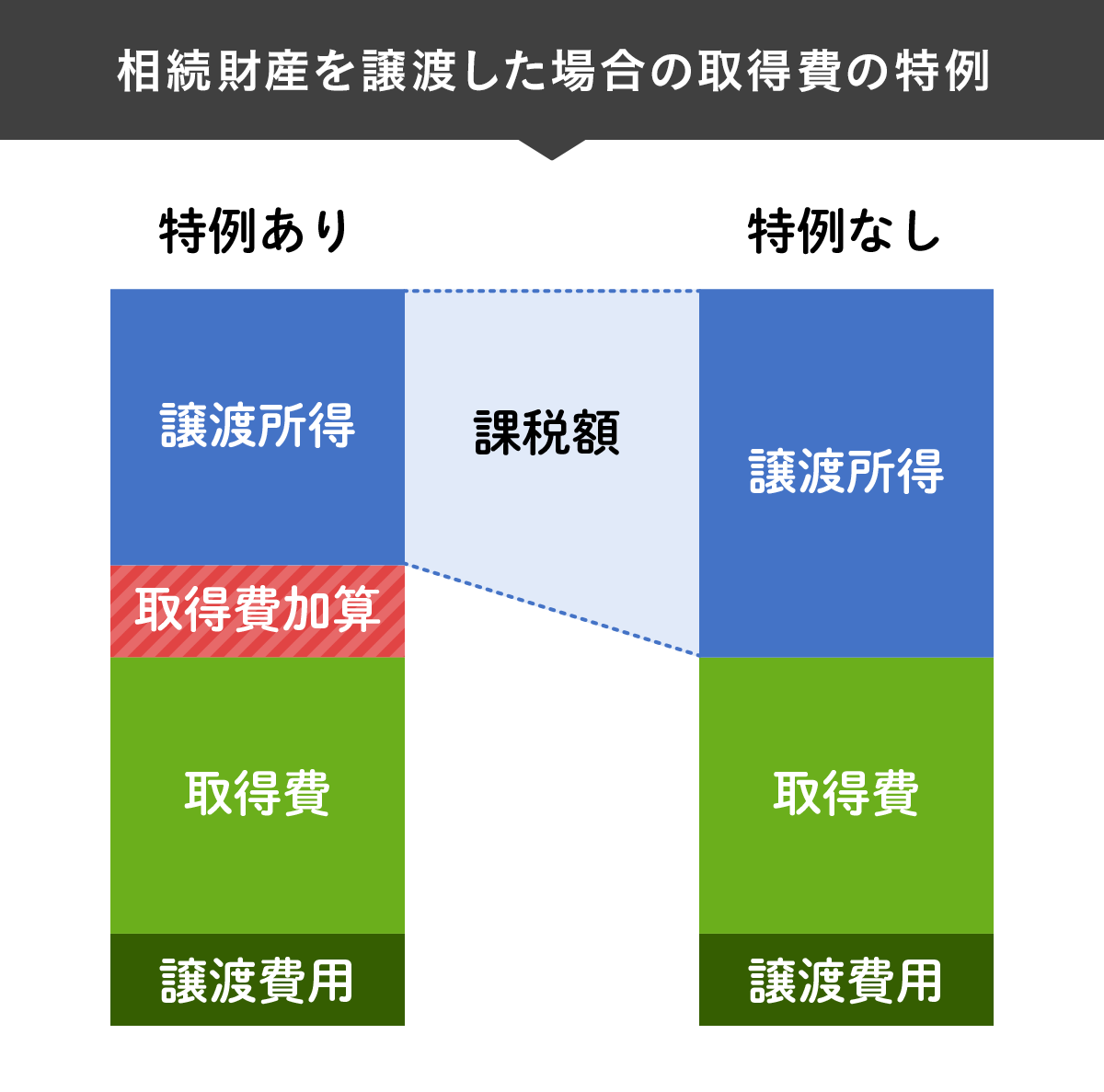

相続財産を譲渡した場合の取得費の特例

相続財産を譲渡した場合の取得費の特例とは、譲渡取得税を算出する際の譲渡所得から差し引く取得費に、売却した土地等にかかった相続税の一部を加算することで譲渡所得を減らし、税額を軽減できる特例です。相続開始から3年10カ月以内に売却していることなどが要件です。

参考

国税庁ホームページ:No.3267 相続財産を譲渡した場合の取得費の特例

相続した実家を売却したら確定申告は必要?

確定申告が必要なケースは?

相続した実家を売却した場合に、確定申告が必要なのは譲渡所得が発生した場合です。そのほか、空き家の譲渡所得の3000万円特別控除、相続財産を譲渡した場合の取得費の特例といった特例を利用する場合も、確定申告が必要です。

確定申告が不要なケースは?

売却で損失が出た場合や、給与所得者で譲渡所得とそのほかの所得が合計20万円以下で特例を使わない場合は確定申告は不要です。

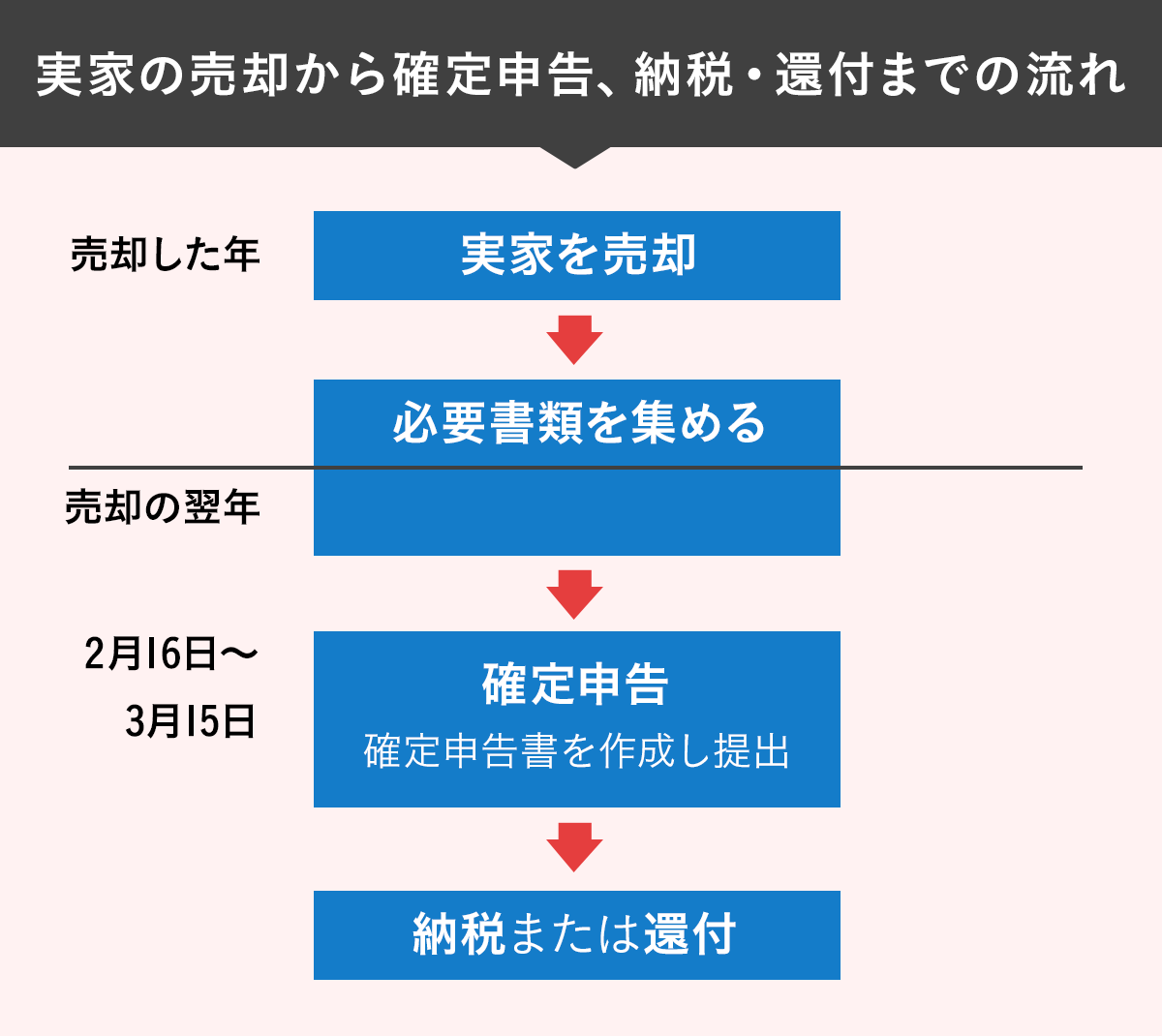

実家売却から確定申告までの流れ

実家を売却して確定申告が必要な場合は、売却の翌年の2月16日〜3月15日に確定申告書を提出します。

譲渡所得が発生した場合の確定申告に必要な書類は?

確定申告に必要な書類は、早めに準備をしておくと期日間際に慌てず、落ち着いて申告ができます。譲渡所得が発生した場合に必要な基本的な書類は下の表のとおりです。

| 書類 | 入手先 |

|---|---|

| 確定申告書第三表(分離課税用) | 国税庁ホームページ、税務署。e-Taxを利用する場合はパソコンやスマホで入力し、提出 |

| 売買契約書(購入時、売却時)の写し | 売買契約時に入手済み。手元になければ不動産仲介会社からコピーをもらう。実家購入時の契約書がない場合は、譲渡価額の5%を概算取得費として計算することができる |

| 譲渡費用、取得費用が確認できる書類 | 手元に該当書類がなければ不動産会社に相談 |

| 全部事項証明書 | 法務局窓口や法務局のオンライン申請システムで入手 |

| 給与所得の源泉徴収票 | 勤務先から入手 |

| 本人確認書類 | マイナンバーカード。または個人番号が確認できる通知カードか住民票、運転免許証などの身元確認書類の2種類の写しを用意 |

実家を売却して、節税のための特例や控除を利用する場合は、それぞれ必要になる書類があります。自分の場合はどのような書類を用意すればいいのか、国税庁のホームページで確認しましょう。

参考

国税庁ホームページ:申告書添付書類一覧

パソコンやスマホでも確定申告はできる

確定申告は、確定申告書に記入をし、必要書類を添付して、納税地の税務署に提出します。そのほか、パソコンやスマホを使ってe-Taxでの申告も可能。国税庁のホームページの確定申告書等作成コーナーで案内に沿って入力をすると自動計算され、e-Taxで送信(提出)ができます。

国税庁のホームページでは、確定申告書等作成コーナーの操作方法を動画やPDFマニュアルでわかりやすく紹介しています。早めに確認しておくといいでしょう。

参考

国税庁「確定申告書等作成コーナー」

※2025年8月現在表示されるのは2024年分確定申告の情報

相続した実家が売れない場合の対処法

不動産会社による買い取りを検討

売り出したもののなかなか買い手が見つからない場合、物件の立地や状態によっては不動産会社に買い取ってもらうことが可能です。その場合、相場よりも安い価格での売却になります。長期で所有した場合の固定資産税・都市計画税、メンテナンス費用などと比較して、どちらが良いかを検討するのも選択肢の一つです。

更地にして駐車場や貸地として活用

建物を解体して更地にし、駐車場や貸地、トランクルームなどに活用する方法もあります。立地によっては、安定した収入を得られる可能性があります。

賃貸物件にする

リフォームをして第三者に貸し出す方法もあります。長期で借りてくれる人がいれば、継続的な収入が得られます。

自分で住む

自宅として、またはセカンドハウスとして相続人が自分で使用するという選択肢もあります。または、子どもや親族に住んでもらうことも検討できます。

地域によっては空き家バンクに登録

実家のある自治体に空き家バンクの制度があれば、登録しておくのも方法の一つ。空き家バンクとは、自治体が管理するデータベースに、売却や賃貸を目的とする空き家情報を登録する制度。その街に住みたい、という人と空き家のマッチングが可能です。ただし、売買や賃貸の契約はユーザー同士で行うか、自治体と連携する不動産会社に依頼するのが一般的です。

売れない土地の特徴とは? よくある売れない理由とその対処法!相続放棄の選択肢も

相続前に実家を売却するメリット

親が亡くなって実家に誰も住まなくなってから売却するのではなく、住み替えや高齢者施設への入居をきっかけに売却するケースもあります。その場合に知っておきたいことをまとめました。

まとまった資金を親が得られる

実家のあるエリアや駅からの距離などの利便性、物件の状態によりますが、良い条件で売却ができれば、まとまったお金を得ることができます。親が自分自身の老後資金として、サービス付き高齢者向け住宅やシニア向けマンションに住み替える費用として使うことができます。子どもと同居する場合は二世帯住宅の取得資金に充てることもできます。

現金化しておくことで相続時に分けやすい

子どもが複数いる場合、不動産を現金化しておくと、将来相続が発生したときに分けやすくなるメリットがあります。

子どもが空き家の維持や処分に悩まずにすむ

将来、子どもは相続した実家に住むとは限りません。空き家になった使わない実家でも、固定資産税を納めなければなりません。定期的に訪れて、空気を入れ替えたり庭の除草をしたりといった手間もかかります。相続前に売却できれば、空き家になった実家が子どもの負担になることを避けられます。

相続前に実家を売却するデメリット

賃貸住宅に住み替えると賃貸契約が更新できないことがある

実家を売却後、賃貸住宅に住み替えた場合、親が高齢になるにつれて賃貸契約の更新を渋られたり、別の賃貸住宅に引越しをしようとしても審査になかなか通らなかったりすることがあると言われます。これは、賃貸住宅のオーナーの中には、高齢者の孤独死のリスクや火の不始末による火災などを懸念するケースがあるためです。

将来、相続税が高くなることがある

親が生前に実家を売却して得たお金を、将来、子どもが相続することになった場合、不動産で相続するよりも相続税が高くなる場合があります。

土地の相続税評価額の水準は公示地価の8割、建物の相続税評価額の水準は固定資産税評価額程度とされ、市場での取引価格よりも低くなるのが一般的。そのため、相続前に実家を売却して親が得た現金をそのまま相続すれば、不動産で相続するよりも遺産全体の評価額が上がり相続税が高くなる可能性があります。

もちろん生前に有力な使い道があれば遺産を効果的に減らせるので、不動産と現金等の相続税評価額のギャップにとらわれる心配はなくなります。

相続前の実家売却で発生する税金は?

売却益の譲渡所得に譲渡所得税がかかる

相続後の実家売却でかかる税金と同様、相続前の実家の売却にもいくつかの税金がかかってきます。相続後の売却の場合、親から相続した子どもが納税者ですが、相続発生前は実家の名義が親のままであれば納税者は親ということになります。

売却で税額が大きくなることが多いのは譲渡所得税です。

譲渡所得税は、土地や建物の売却代金(譲渡収入金額)から、売却した実家を購入したときの費用と売却にかかった費用などを差し引いた「譲渡所得」に課税されます。譲渡収入金額が、購入費用や売却費用などの合計よりも少ない場合は、譲渡所得税は発生しません。

売買契約書などの作成に印紙税がかかる

親が実家を売却する場合も、売買契約書の作成に印紙税がかかります。印紙税額は売買契約金額によって決まります。例えば、売却価格が5000万円の場合、印紙税額は1万円です(2027年3月31日までの売買契約で軽減税率が適用される場合)。

住宅ローンなどを完済すると登録免許税がかかる

実家に返済中の住宅ローンが残っていて、売却時に完済する場合、金融機関が設定していた抵当権を抹消するための「抵当権抹消登記」を行います。また、住宅ローンは完済していても、有担保のリフォームローン返済中なら、売却時には完済する必要があります。この場合も、抵当権抹消登記を行います。

仲介手数料に消費税がかかる

実家の売却を不動産仲介会社に依頼して売買契約が成立した場合、仲介手数料に対して消費税がかかります。

相続前の実家売却で利用できる税金の特例は?

軽減税率の特例で所有期間10年以上の実家売却は税率が低くなる

親が自分で住んでいたマイホーム(居住用財産)を売却した場合、所有期間が10年を超えていると、譲渡所得税の税率が低くなる「軽減税率」の特例が適用になります。

不動産の譲渡所得税の税率は、所有期間が5年以下の場合は所得税30%+住民税9%+復興特別所得税0.63%、所有期間が5 年超の場合は所得税15%+住民税5%+復興特別所得税0.315%なのですが、売却するのがマイホームで所有期間10年超なら課税譲渡所得6000万円以下の部分が所得税は10%、住民税は4%に軽減(6000万円超の部分は、所有期間5年超の場合と同じ所得税15%、住民税5%)されるため、納める税額が低くなります。

居住用財産の3000万円特別控除で大幅減税

親が住んでいた実家を売却した場合、譲渡所得から3000万円が控除されるのが「居住用財産を譲渡した場合の3000万円の特別控除の特例(3000万円特別控除)」です。譲渡所得が3000万円以下なら、譲渡所得税はゼロになります。

なお、3000万円特別控除は軽減税率の特例と併用することができます。

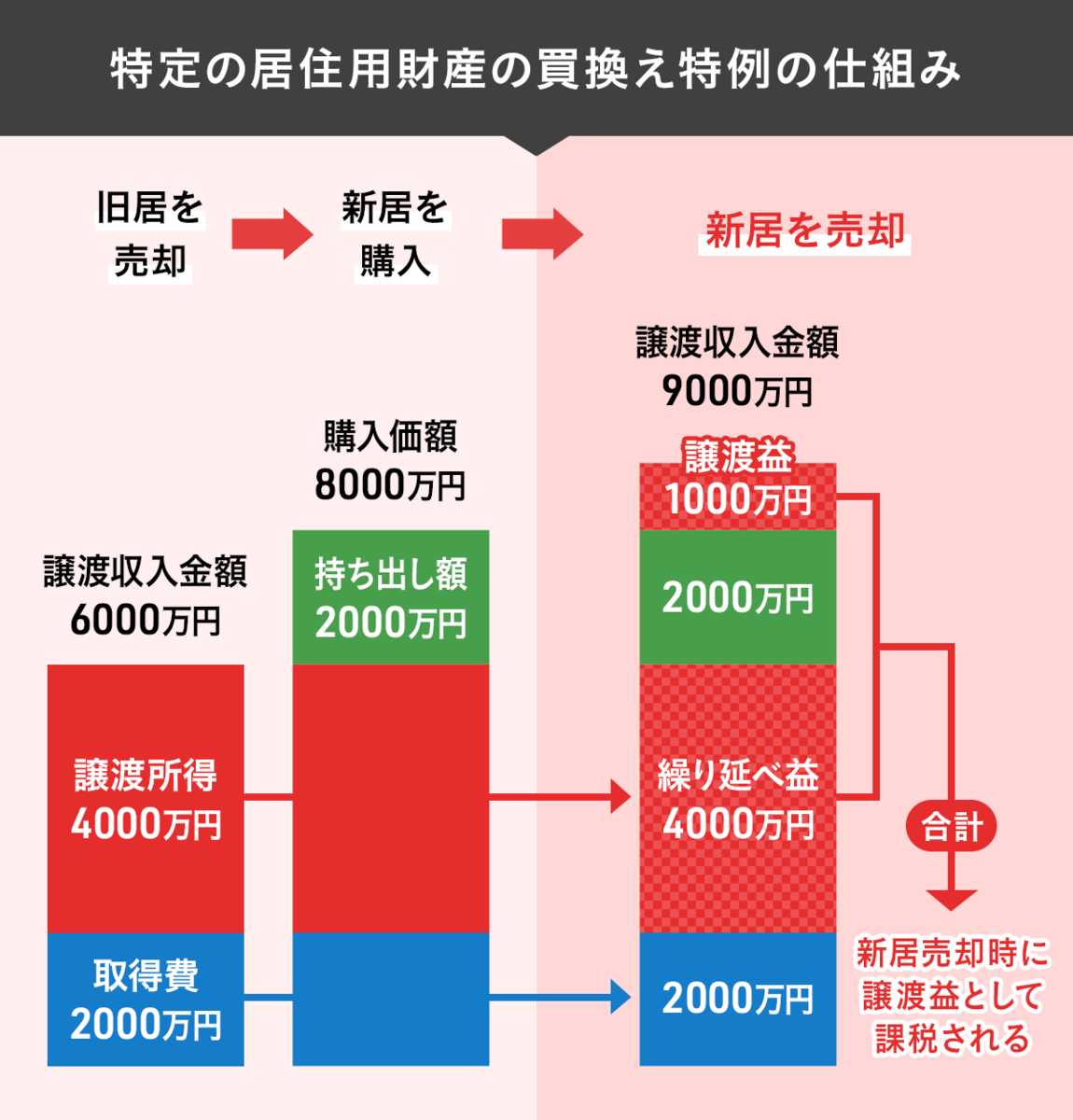

買い換えるなら特定の居住用財産の買換えの特例が利用可能

マイホームを売却して購入した新居が、旧居の売却額よりも高額だった場合に使える特例が、「特定の居住用財産の買換えの特例」。例えば、相続が発生する前に親が実家を売却して、これまでよりも利便性の良い立地の物件を購入する場合などに利用できます。

この特例は、2025年12月31日までの売却で適用されます。

旧居の売却額よりも新居の購入額の方が高額なら、売却で発生した譲渡所得への課税が、購入した新居を次に売却するときまで先送り(繰り延べ)になります。譲渡所得税が非課税になるというわけではありませんが、旧居の売却での譲渡所得税が多く、新居への買い換え資金が不足するケースなどに有効です。

※簡潔に説明するため図では減価償却などは考慮していない(図作成/SUUMO編集部)

実家を売却する場合、相続後、相続前のどのタイミングを選ぶかで、かかる税金や利用できる特例が違ってきます。また、将来の相続への影響もあります。親と子、それぞれの希望を尊重しながら、税理士などの専門家への相談も検討するといいでしょう。

●監修/税理士法人タクトコンサルティング

資産税コンサルティングの草分けとして、長年にわたり、個人の相続・譲渡や贈与、法人の事業承継、組織再編、M&Aなど、個人・法人の資産税にかかわるコンサルティングを手がけている。

構成・取材・文/田方みき