不動産の売却で利益が出た場合は、譲渡所得税が課されます。譲渡所得税は、不動産を所有していた期間によって税率が異なります。不動産を所有していた期間が5年以上になると「長期譲渡所得」となり、税率が下がります。譲渡所得税は特別控除の適用によっても軽減できますが、不動産を売るタイミングや条件によって適用できる特別控除は変わってきます。

そこで本記事では、長期譲渡所得となる条件の詳細や譲渡所得の計算方法、特別控除などについて解説します。

記事の目次

- 1. 長期譲渡所得と短期譲渡所得の違い

- 2. 不動産を長期所有するメリット・デメリット

- 3. 不動産を短期所有するメリット・デメリット

- 4. 長期譲渡所得税の計算方法

- 5. 短期譲渡所得税額の計算方法

- 6. 譲渡所得税を抑える特例1.居住用財産を譲渡した場合の3,000万円特別控除(マイホーム特例)

- 7. 譲渡所得税を抑える特例2.「10年超所有軽減税率の特例」

- 8. 譲渡所得税を抑える特例3.「相続空き家の3,000万円特別控除」

- 9. 譲渡所得税を抑える特例4.「特定の居住用財産の買換え特例」

- 10. 譲渡所得税を抑える特例5.「収用等によって不動産を譲渡した場合の特例」

- 11. 譲渡所得税を抑えるその他の特例

長期譲渡所得と短期譲渡所得の違い

マイホームなど自分が所有している不動産を譲渡(売却)すると、売却益が発生する場合があります。この利益のことを「譲渡所得」といいます。譲渡所得には、税法上、その不動産を所有していた期間で「短期」と「長期」の2つの税率が設定されており、この税率に応じて所得税や住民税を納める必要があります。

所有期間が5年超か5年以下か

「長期譲渡所得」と「短期譲渡所得」の違いは、売却した不動産の所有期間です。所有していた期間が5年以下の場合は「短期」、5年を超えている場合は「長期」に該当します。ただし、所有期間は譲渡した年の1月1日時点で判定します。

例えば、2020年12月29日に購入した不動産を2025年12月30日に譲渡した場合、実質的な所有期間は5年を超えています。しかし、譲渡した年である2025年の1月1日時点では5年以下のため、この場合は短期譲渡所得となります。

| 所得税 | 住民税 | 復興特別所得税 | |

|---|---|---|---|

| 長期譲渡所得(所有期間5年超) | 15% | 5% | 0.315% |

| 短期譲渡所得(所有期間5年以下) | 30% | 9% | 0.63% |

不動産の所有期間が5年超か5年以下かによって、譲渡所得にかかる所得税や住民税の税率が変わります。2037年までは基準所得税額の2.1%の復興特別所得税が加わり、長期譲渡所得の税率は20.315%(所得税15%・住民税5%・復興特別所得税0.315%)、短期譲渡所得は39.63%(所得税30%・住民税9%・復興特別所得税0.63%)となります。つまり、不動産を所有していた期間によって、税率には2倍弱ほどの差があるのです。

例えば、課税対象となる譲渡所得が3000万円だった場合、所有していた期間によって税額は580万円ほどの差になります。譲渡所得が出そうな不動産を売却する際には、売却するタイミングを上手に調整して「長期譲渡所得」とすることができれば、税額を大幅に抑えられます。

詳しくは以下をチェック

不動産の「譲渡」とは?贈与や相続との違いと譲渡所得税の節税方法

不動産を長期所有するメリット・デメリット

| メリット | デメリット |

|---|---|

|

|

ここまでの通り、所有期間が5年を超える不動産の譲渡所得は長期譲渡所得となり、短期譲渡所得と比べると税率が1/2程度に軽減します。また、所有期間が10年を超えるなど一定の要件を満たすマイホームを売却した場合は「10年超所有軽減税率の特例」が適用となるため、譲渡所得の一部にかかる税率をさらに引き下げられます。

一方、不動産を長期間にわたって所有するということは、それだけ固定資産税や都市計画税、管理費、修繕費などがかかることと同義です。また、建物は基本的に経年によって劣化していくため、所有している期間が長くなるとその分、資産価値が低下していくおそれがあります。

不動産を短期所有するメリット・デメリット

| メリット | デメリット |

|---|---|

|

|

5年以内に取得した不動産を売却すると譲渡所得税にかかる税率は高くなるものの、築年数が浅いうちに譲渡できることから、長く所有した後に譲渡する場合と比較して高く売れる可能性があります。

また、相続した不動産は、一般的に被相続人が所有していた期間が引き継がれるため、被相続人が所有していた期間によっては、相続後5年以内の譲渡であっても長期譲渡所得に該当します。さらに、相続した不動産の譲渡所得税が節税できる「相続空き家の3,000万円特別控除」や、支払った相続税の一部を譲渡所得から控除できる「取得費加算の特例」の適用期限はそれぞれ相続開始後3年程度が目安となるため、逆に早期に手放したほうが税額を抑えられる可能性があります。

詳しくは以下をチェック

相続した家の売却にかかる税金と控除。3000万円の特別控除などポイント解説/不動産売却マニュアル#23

相続した家の売却にかかる税金の計算方法。相続税との関連も解説/不動産売却マニュアル#22

長期譲渡所得税の計算方法

長期譲渡所得税は、以下のようなフローで計算します。

- 譲渡所得を計算する

- 特例制度を適用する

- 長期譲渡所得税を計算する

1.譲渡所得を算出する

譲渡所得 = 収入金額 - ( 取得費 + 譲渡費用 ) - 特別控除額

譲渡所得は、上記の計算式で求めることができます。

「収入金額」とは、不動産を売って得た収入金額を指します。売却したことによる対価だけでなく、売却時に固定資産税や都市計画税の精算金として受領した金銭も含まれます。「譲渡費用」は、仲介手数料や印紙税など、不動産を売るためにかかった費用です。

「取得費」は、売却した不動産の取得にかかった費用から、建物の「減価償却費」を差し引いた金額です。非業務用である住宅の減価償却費相当額は、以下の計算式で算出できます。

減価償却費相当額 = 建物の取得価額(購入代金など) × 0.9 × 償却率 × 経過年数

| 区分 | 償却率 |

|---|---|

| 木造 | 0.031 |

| 木骨モルタル | 0.034 |

| (鉄骨)鉄筋コンクリート | 0.015 |

| 骨格材の肉厚が3㎜以下の軽量鉄骨造 | 0.036 |

| 骨格材の肉厚が3㎜超4㎜以下の軽量鉄骨造 | 0.025 |

売買契約書や工事請負契約書の紛失などによって、売却した不動産の取得価額がわからない場合は、売却した金額の5%相当額を取得費とすることができます。しかし、売却した金額の5%ということは、例えば3,000万円で売却した不動産を150万円で取得したとみなされてしまうということ。取得費が著しく低くなることで譲渡所得が跳ね上がってしまう可能性が高いため、できる限り取得価額がわかるものを見つけ出すようにしましょう。

2.特例制度を適用する

譲渡所得は、収入金額から取得費・譲渡費用に加え、特別控除額を差し引いて算出します。

また、特別控除以外にも一定の要件を満たす場合には、税負担を軽減するためのさまざまな制度が用意されています。

以下のような特例制度が適用できれば、譲渡所得を引き下げることができます。

| 特例制度 | 概要 |

|---|---|

| 居住用財産を譲渡した場合の3,000万円特別控除(マイホーム特例) | マイホームの譲渡所得から最大3,000万円控除 |

| 10年超所有軽減税率の特例 | 10年を超えて所有するマイホームの譲渡所得にかかる税率を軽減 |

| 相続空き家の3,000万円特別控除 | 相続した空き家の譲渡所得から最大3,000万円控除 |

| 特定の居住用財産の買換え特例 | 一定の要件を満たすマイホームの買換えで譲渡所得税の課税を繰り延べ |

| 収用等によって不動産を譲渡した場合の特例 | 収用権が認められている公共事業のために不動産を売却した場合、譲渡所得から最大5,000万円控除。対価補償金で不動産を買換えた場合は、譲渡所得がなかったものとし、譲渡所得税の課税を繰り延べることができる |

各種特例制度については、後で詳しく解説します。

【3000万円特別控除とは】マイホーム売却で知っておきたい要件・必要書類・住宅ローン控除との関係を解説

3.長期譲渡所得税を計算する

長期譲渡所得税は、譲渡所得に20.315%(所得税15%・住民税5%・復興特別所得税0.315%)を乗じて計算します。

以下のシミュレーション条件で、譲渡所得税を計算してみましょう。

- 30年前に購入した土地・建物の譲渡価額:1億4,500万円

- 土地・建物の取得費(建物は減価償却費相当額を控除した後):1億円

- 譲渡費用(仲介手数料など):500万円

それぞれの金額を譲渡所得の計算式に当てはめると、以下のようになります。

1億4,500万円[収入金額] - ( 1億円[取得費] + 500万円[譲渡費用])

=4,000万円[譲渡所得]

適用できる控除特例がない場合は、譲渡所得に税率を乗じます。

控除特例の適用がない場合

4,000万円 × 20.315% = 812.6万円

例えば「居住用財産の3,000万円特別控除(マイホーム特例)」が適用になる場合は、譲渡所得から3,000万円を控除できるため、残額の1,000万円に税率を乗じます。

3,000万円特別控除を適用した場合

1,000万円 × 20.315% = 203.15万円

さらに、所有期間が10年を超えていて「10年超所有軽減税率の特例」が適用になれば、譲渡所得のうち6,000万円以下の部分の税率が14.21%(所得税10%・住民税4%・復興特別所得税0.21%)に軽減されるため、税額はさらに抑えられます。

特別控除に加えて10年超所有軽減税率の特例を適用した場合

1,000万円 × 14.21% = 142.1万円

短期譲渡所得税額の計算方法

短期譲渡所得税額についても譲渡所得の算出方法は同じですが、税率が39.63%(所得税30%・住民税9%・復興特別所得税0.63%)となります。また、所有期間が5年以下ということで適用にならない特例制度があるため注意が必要です。

例えば上記のシミュレーションの場合、短期譲渡所得であっても「居住用財産の3,000万円特別控除(マイホーム特例)」は適用できますが「10年超所有軽減税率の特例」は適用できないため、税額は以下のようになります。

3,000万円特別控除を適用した場合

1,000万円 × 39.63% = 396.3万円

このケースにおいては、長期譲渡所得かつ「3,000万円特別控除」および「10年超所有軽減税率の特例」を適用した場合と比べると、税額に250万円超の差が生じます。

譲渡所得税を抑える特例1.居住用財産を譲渡した場合の3,000万円特別控除(マイホーム特例)

一定の要件を満たすマイホームを売却した場合は、譲渡所得から3,000万円まで控除する「居住用財産を譲渡した場合の3,000万円の特別控除(マイホーム特例)」を適用できます。所有期間は問いません。

- 自分が住んでいる自宅を売却するか、住まなくなった日から3年目の年末までに自宅だった住宅を売却すること

- 家屋を取り壊した場合は、取り壊した日から1年以内にその敷地の売買契約を締結し、住まなくなった日から3年目の年末までに売却すること。かつ、売買契約を締結した日までその敷地を貸駐車場などに利用していないこと

- 売却した年の前年または前々年にこの特例、またはマイホームの譲渡損失の損益通算および繰越控除の特例を利用していないこと

- 売却した年と前年および前々年にマイホームの買換えやマイホームの交換の特例を利用していないこと

- 売却した家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと

- 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年目の年末までに売却すること

- 売主と買主が、親子や夫婦など特別な関係でないこと

詳しくは以下をチェック

【3000万円特別控除とは】マイホーム売却で知っておきたい要件・必要書類・住宅ローン控除との関係を解説

譲渡所得税を抑える特例2.「10年超所有軽減税率の特例」

所有期間が10年を超えるなど、一定の要件を満たすマイホームを売却した場合には、「10年超所有軽減税率の特例」も適用できます。同特例では、マイホーム特例を控除した後の譲渡所得のうち「6,000万円以下の部分」の税率が14.21%(所得税10%・住民税4%・復興特別所得税0.21%)となります。長期譲渡所得の税率は20.315%のため、税率は6%以上下がります。

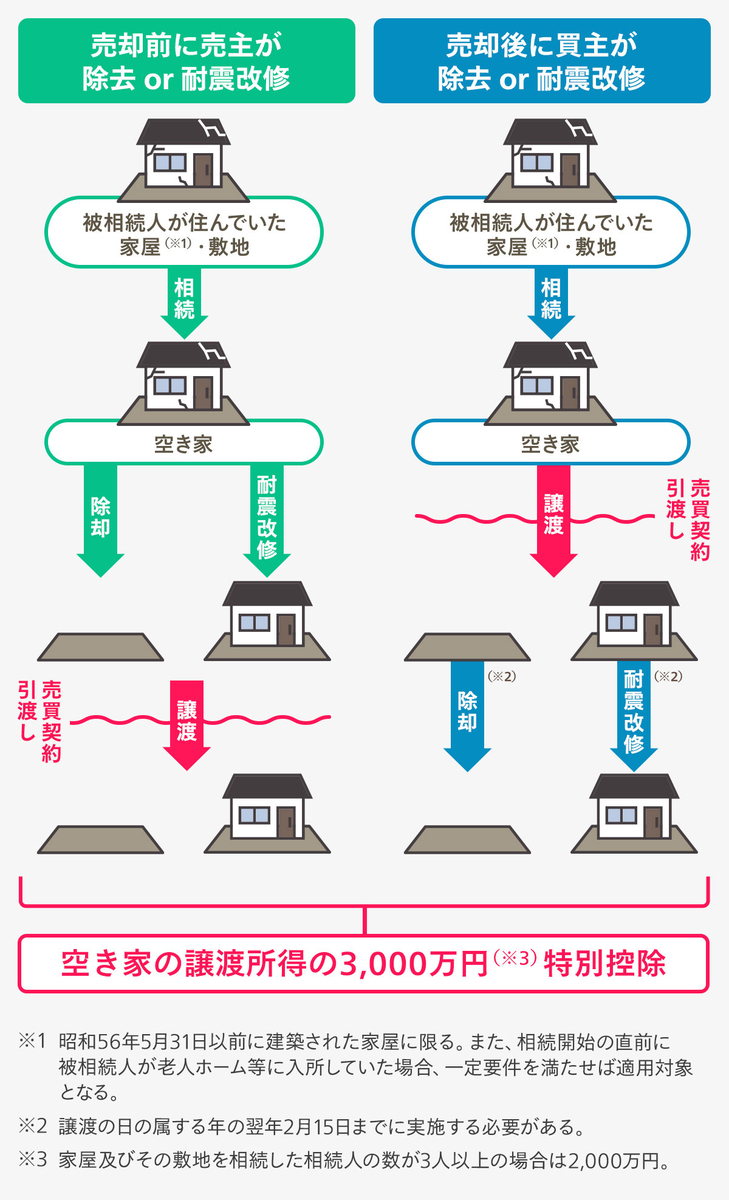

譲渡所得税を抑える特例3.「相続空き家の3,000万円特別控除」

下記の要件を満たした空き家の売却で発生した譲渡所得では、マイホーム特例のように最大3,000万円を控除できます。ただし、対象となる不動産について、相続人が3人以上の場合は最大控除額が2,000万円となります。

- 家屋の場合

- 1981年5月31日以前に建築された区分所有登記がされていない建物

- 相続開始の直前において、被相続人が一人暮らしをしていたこと

- 相続開始の直前において被相続人が住んでいなかった場合でも、要介護認定等を受けて高齢者施設等に入所するなど、一定の事由に該当すれば、この要件を満たす

- 敷地の場合

- 相続開始の直前において、被相続人の住んでいた家屋の敷地の用に供されていた土地など

- 相続または遺贈によって取得した上記の対象資産を売却すること

- 2016年4月1日から2027年12月31日までの間に売ったこと

- 相続開始から3年目の年の12月31日までに売ること

- 売却代金が1億円以下であること

- 売った住宅や敷地について、相続財産を売却したときの取得費加算の特例(「親の家を相続して売るときの税金」参照)などの他の特例を受けていないこと

- 同一の被相続人から相続などで取得した自宅について、この特例を受けていないこと

- 親子や夫婦など特別の関係がある人に売ったものでないこと。特別の関係がある人には、生計を一にする親族や、内縁関係にある人なども含まれる

- 住宅を取り壊さずに売った場合、次の要件を満たすこと

- 住宅・敷地を相続してから売却するまで事業用として使用したり、居住したり、人に貸したりしていないこと

- 住宅が一定の耐震基準を満たすものであること

- 住宅を取り壊してから売った場合、次の要件を満たすこと

- 住宅を相続してから取り壊すまで事業用として使用したり、居住したり、人に貸したりしていないこと

- 敷地を相続してから売却するまで事業用として使用したり、居住したり、人に貸したりしていないこと

- 取り壊してから売却するまで建物などを建てていないこと

- 耐震基準を満たさない状態の住宅を売却した場合、次の要件を満たすこと

- 売却した年の翌年2 月15 日までの間に、⼀定の耐震基準を満たすこととなったこと

- 売却した年の翌年2 月15 日までの間に、家屋の全部の取り壊し等を⾏ったこと

一定の耐震基準に満たない住宅を単に売却するだけでは、同特例の適用要件は満たしません。被相続人が住んでいた住宅は、売却までに売主が除却あるいは耐震改修するか、買主が購入翌年の2月15日までに除却か耐震改修をしなければなりません。

譲渡所得税を抑える特例4.「特定の居住用財産の買換え特例」

居住期間と所有期間が10年を超えるなど、下記の要件を満たすマイホームの買換え時に生じた譲渡所得への課税については、買換え先を売却するときまで繰り延べることができます。厳密にいえば、同特例は譲渡所得税を「抑える」効果はないものの、買換え先を売却するときまで課税されないという点で一定のメリットがある特例といえるでしょう。

- 自分が住んでいる自宅を売却するか、住まなくなった日から3年目の年末までに自宅だった住宅を売却すること

- 2025年12月31日までの間に売ったこと

- 家屋を取り壊した場合は、取り壊した日の1月1日時点で家屋と敷地の所有期間が10年を超えること。取り壊した日から1年以内にその敷地の売買契約を締結し、住まなくなった日から3年目の年末までに売却すること。かつ、取り壊してから売買契約を締結した日まで、その敷地を貸駐車場などに利用していないこと

- 売却した年と前年および前々年にマイホーム特例や軽減税率の特例、またはマイホームの譲渡損失の損益通算および繰越控除の特例、収用等の場合の特別控除など他の特例の適用を受けていないこと(空き家の3,000万円特別控除は除く)

- 売却したマイホームおよび買換え先が日本国内にあること

- 売却代金が1億円以下であること

- 売った人の居住期間が10年以上で、かつ売却年の1月1日時点で家屋や敷地の所有期間が10年を超えること

- 買換え先の建物の床面積は50㎡以上で土地の面積は500㎡以下であること

- マイホームを売った年の前年から翌年までの3年間でマイホームを買い換えること

- 買換えるマイホームについて次の期限までに住むこと

- 売った年かその前年に取得したときは売った年の翌年12月31日まで

- 売った年の翌年に取得したときは取得した年の翌年12月31日まで

- 買換え先が新築で2024年1月1日以降に入居する場合は、以下のいずれかに該当すること

- 断熱性能等級4以上および一次エネルギー消費量等級4以上

- 2024年以降に建築確認を受けたもの

- 2024年7月1日以降に建築されたもの

- 買換えるマイホームは耐火建築物の中古住宅の場合は、取得日以前25年以内に建築されているか、一定の耐震基準を満たすもの。耐火建築物以外の中古住宅の場合は、取得日以前25年以内に建築されているか、取得期限までに一定の耐震基準を満たすものであること

- 売主と買主が、親子や夫婦など特別な関係でないこと

譲渡所得税を抑える特例5.「収用等によって不動産を譲渡した場合の特例」

土地収用法やその他の法律で収用権が認められている公共事業のために不動産を売却し、一定の要件を満たす場合は、以下の特例を適用できます。

5,000万円の特別控除

収用などにより不動産を売却した個人が対価補償金などを取得した場合、譲渡所得から最大5,000万円を控除できます。

- 売った土地建物は固定資産であること

- その年に公共事業のために売った資産の全部について収用等に伴い代替資産を取得した場合の課税の特例の適用を受けていないこと

- 最初に買取り等の申出があった日から6カ月を経過した日までに土地建物を売っていること

- 公共事業の施行者から最初に買取り等の申し出を受けた者(その者の死亡に伴い相続または遺贈により当該資産を取得した者を含む)が譲渡していること

収用等に伴い代替資産を取得した場合の課税の特例

対価補償金などで他の不動産に買い換えた場合で、売った金額より買い換えた金額のほうが高い場合は、譲渡所得はなかったものとされ、譲渡所得税の課税が繰り延べられます。一方、売った金額より買い換えた金額の方が低かった場合は、その差額を収入金額として譲渡所得を計算します。

- 売った土地建物は固定資産であること

- 原則として、売った資産と同じ種類の資産を買い換えること。 同じ種類とは、例えば土地と土地、建物と建物のことを指す。このほか、一組の資産として買い換える方法や事業用の資産を買い換える方法などもある

- 原則として、次の期間内に代わりの資産を取得すること

- 土地建物の収用等のあった年

- 土地建物の収用等のあった年の前年(その収用等によりその土地建物等を譲渡することが明らかとなった日以後の期間に限る)

- 土地建物の収用等のあった年の翌年1月1日から収用等のあった日以後2年を経過した日までの期間

譲渡所得税を抑えるその他の特例

その他にも、次のように譲渡の種類に応じて譲渡所得から特別控除できる特例があります。

| 譲渡の種類 | 最大控除額 |

|---|---|

| 特定土地区画整理事業などのために土地を売った場合 | 2,000万円 |

| 特定住宅地造成事業などのために土地を売った場合 | 1,500万円 |

| 平成21年(2009年)及び平成22年(2010年)に取得した国内にある土地を譲渡した場合 | 1,000万円 |

| 農地保有の合理化などのために土地を売った場合 | 800万円 |

| 低未利用土地等を売った場合 | 100万円 |

まとめ

- 不動産を売却するときは、タイミングを見極めよう

- 不動産は所有期間に応じて「長期」と「短期」に分かれ、判断基準は5年超か5年以下か

- 「長期譲渡所得」は「短期譲渡所得」と比べて税率が低く設定されている

- 10年を超えて所有しているマイホームには「10年超所有軽減税率の特例」などの特例が適用でき、さらに税金を抑えることができる

取材・文/ライトアップ

●監修

●監修