今住んでいる家を売却して、新たに購入するマンションや一戸建てに住み替えようとしても家が売れず、住み替えがスムーズにいかないことがあります。そんなときには、住み替えローンの利用など、いくつかの方法があります。本記事では、不動産売却と購入で失敗しないために知っておきたい基礎知識や注意点を、ファイナンシャル・プランナーの竹下さくらさんのアドバイスも交えて解説します。

記事の目次

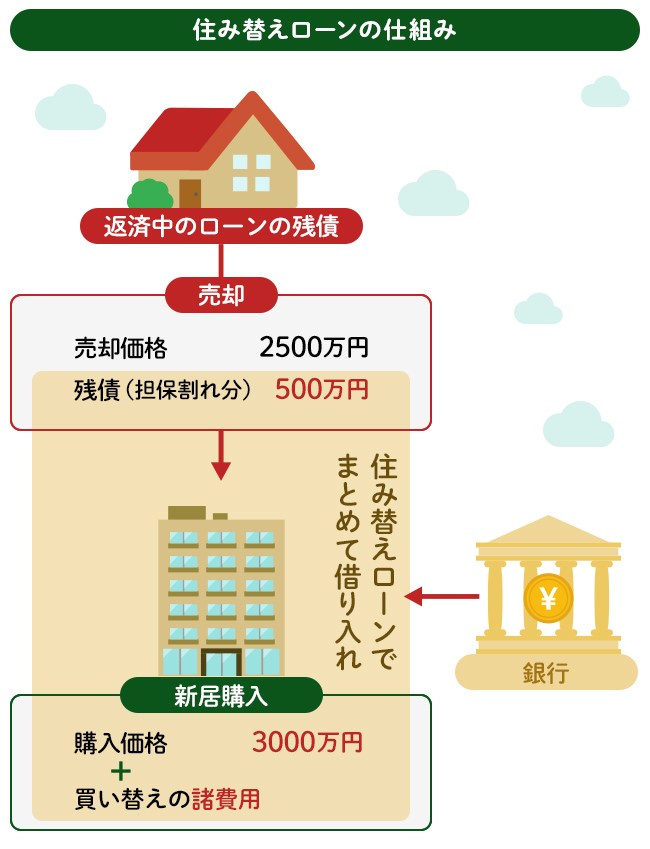

住み替えローンの仕組みとは?

住宅ローン返済中の家を売却する住み替え=買い替えに利用

住み替えローンを理解するためには、まず住宅ローンとの違いを知っておきましょう。

住宅ローンとは、住宅を購入したり新築したりする際に必要な費用を借りることができるローンです。金利は変動金利、固定金利といった金利の種類によって異なりますが、多くの場合、借りる人の条件によって、店頭表示金利(基準金利)よりも引き下げられた金利が適用になります。例えば、現在、変動金利の店頭表示金利は2%台後半が主流ですが、保証料の支払い方法や頭金の割合などによっては0.5%を切るケースもあります。

「住み替えローンとは、住宅ローンの残っている家を売却して新居に住み替える時に利用するローンです。借りることができるのは、現在の住まいを売却して残ったローンの残債と新居の購入費用です。金利は、住宅ローンのような引き下げ金利が利用できないことが一般的です。そのため、同じ金額を借り入れても住み替えローンの方が返済額は、通常、高くなります。

融資を受けるためには金融機関の審査を通る必要があるのは住宅ローンも住み替えローンも同じ。ただし、借入額が多くなる住み替えローンの方が審査は厳しい傾向にあります」(竹下さん、以下同)

| 住み替えローン | 住宅ローン | |

|---|---|---|

| 融資対象 | 自宅のローンの残債+新居の購入費用 | 新居の購入費用 |

| 金利 | 店頭表示金利が適用されるのが一般的 | 店頭表示金利から条件によって引き下げられるのが一般的 |

| 融資の審査 | 住宅ローンと同様の審査内容だが、審査基準は厳しい傾向にある | 返済能力、年齢、信用情報、物件の担保評価、返済負担率などが審査される |

住宅ローンの残債が返せなければ、家を売却できない

住宅ローンというのは、ローンを借り入れた本人やその家族が暮らすための家が融資の対象です。そのため、基本的には借りられる住宅ローンは1世帯で1軒分が原則となっています。

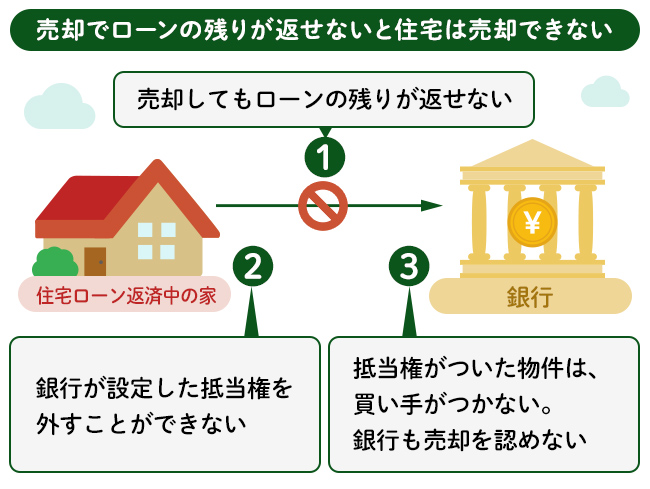

住宅ローンで住宅を購入する際、銀行などの金融機関が購入物件(土地と建物)に抵当権を設定します。これは、「担保にとる」というのと同じ意味です。ローンの返済ができなくなった場合、債権者である金融機関は土地と建物を競売にかけて、落札金額を返済に充てます。

抵当権を外すには、住宅ローンの完済が必要です。

実は、抵当権が付いたままでも不動産の売却はできます。しかし、抵当権が設定されている物件は、売主のローン返済が滞ると担保として競売にかけられるリスクがあります。そんなリスクのある家を買おうとする人はまずいないでしょう。また、金融機関も残債を完済できなければ売却を認めないケースがほとんどです。

では、売却で残債が残るのはどんなケースなのでしょうか。

住宅を購入する際、頭金を入れずに、さらに諸費用も含めた取得費用も借りるなど、住宅の価格や価値に対して多くの住宅ローンを借りた場合に、売却をしても残債が残るケースがあります。

また、住宅ローンの残債の減り方よりも建物や土地の価値が下がるスピードの方が速く、結果として残債が残ってしまう場合もあります。

なお、土地に比べて建物のほうが価値が下がりやすい傾向にあります。そのため、土地の安い郊外の戸建てなどは、価格に占める建物の割合が大きい分、オーバーローンになりやすいため注意が必要です。将来、買い手がつかず売却できないケースもあります。

住み替えローンを利用できる人

住み替えローンを利用するのは、どのような条件の人なのでしょうか。

1.新居を購入する人

住み替えローンは現在の自宅を売却して、新しい家を購入する人が融資の対象です。住宅ローンを借りる際には、金融機関は土地や建物といった不動産を担保にします。これは抵当権設定といい、ローンを借りた人が返済できなくなった場合、金融機関が担保にした不動産を競売にかけることができる権利です。住み替えローンの場合は、新しく購入する住宅が担保になります。

2.売却する家の住宅ローンが残っている人

住み替えローンではローン返済中の自宅を売却し、完済できなかったローンの残りを新しく購入する新居のローンに上乗せする仕組みです。つまり、住宅ローンが残っていて、売却で完済できなかった人であることが住み替えローンを利用する条件ということ。

なお、住み替えの際に、住んでいる家の住宅ローンが完済している場合は住み替えローンを使う必要はありません。住宅ローン返済中の場合でも、売却でローンの残り(残債)がなくなる場合は、次に購入する新居は一般的な住宅ローンを利用できます。

3.過去にローンの滞納履歴がない

一般の住宅ローンよりも融資の審査が厳しいのが住み替えローン。特に、これまでの借り入れや返済状況が詳細にチェックされます。住宅ローンだけでなく、マイカーローン、カードローン、奨学金などの返済履歴もチェックの対象。滞納や延滞の履歴がないことが重要な条件です。

住み替えローンのメリット6つ

ここからは、住み替えローンを利用するメリットを詳しく紹介します。

1.売却代金で住宅ローン残債を返しきれない場合も買い替えができる

記事の冒頭で解説した通り、住み替えローンを使うと、自宅の住宅ローン残債が売却益だけで完済できない場合にも、新しい住まいへの買い替えが可能です。

通常、住宅ローンの残債がある場合、売却益で残債を一括返済するか、売却益で足りなければ預貯金や親からの援助などの自己資金を加えて完済しなければ抵当権が外せません。

しかし、住み替えローンを利用すると、売却代金がローン残債に満たなくても、残債を新たなローンでカバーし、スムーズに住宅の買い替えができます。

2.買い替えに必要な資金を1カ所から借りられる

住み替えローンを利用すると、家を買い替える際に必要な資金を1カ所から借りられます。冒頭で解説したとおり、住宅ローンは基本的に一世帯につき1軒分です。

住み替えの場合に限り、一時的に2軒分の住宅ローンを組むことが可能な場合もありますが、借入額が大きくなるため融資条件が厳しくなります。

また、売却益で残債が完済できない場合に、不足分をカードローンや無担保ローンなどから資金をかき集めるケースもありますが、これは金利が高いため、返済が苦しくなる可能性があります。

住み替えローンは一般の住宅ローンよりも金利の引き下げ幅や金利タイプに制限があるケースもありますが、それでもカードローンなどよりは金利が低いため、住み替えローンにまとめたほうがおトクです。返済先が一つだと返済計画の管理もシンプルになります。

3.預貯金を減らさずに済む

住み替えローンを利用すると、既存の住宅ローン残債額を新たな住宅ローンに組み入れられます。そのため、売却後の残債を返済するのに預貯金を使う必要がなく、手元資金を減らさずに住み替えが可能です。

特に、教育費など数年内に大きな出費を控えている場合、このメリットは大きいでしょう。ただし、そのぶん借入額が高額になるため、長期的なマネープランには注意が必要です。

4.二重のローンを組む必要がない

現居の住宅ローンの残債分と、新居取得のための住宅ローンを一つのローンにまとめることで、ダブルローンを組む場合のようなローン2本分の事務手数料や借り入れ手続きといった、コストや手間を抑えることができます。

5.仮住まいが必要ない

住み替えローンは、現居の引き渡しと現居のローンの残りの完済、新居の融資を同じ日に行うため、仮住まいが不要です。仮住まい探しや、仮住まいへの引っ越しの手間が省け、仮住まいの敷金・礼金や引っ越し費用などのコストを抑えられます。

6. 住宅ローンの残債があっても希望のタイミングで住み替えられる

現居に住宅ローンの残債がある場合、年収負担率の関係で、新居のための住宅ローンは借りにくい現状があります。住み替えローンは現居のローンの残債の完済と、新居の住宅ローンの借り入れが同時にできるので、現居のローン完済を待たずに住み替えができます。

住み替えローンのデメリット4つ

住み替えローンにはデメリットもあります。十分に理解したうえで、利用を検討するのがオススメです。

1.融資の審査が一般的な住宅ローンよりも厳しい

一般の住宅ローンの場合は、購入物件の担保価値や年収負担率(年収に占める返済額)の上限などによって借りられる金額が決まります。

住み替えローンの場合、新居の購入資金に、現居のローン残債も合算されるため、借入総額が新居の担保価値を超える可能性があります。

「住み替えローンの場合、本来のキャパ以上の金額を借りることになりますから審査は厳しくなります。これまでの借り入れ履歴や返済状況、勤務先、収入、勤続年数などを審査され、融資が受けられないこともあります」

- 売却される自宅の住宅ローンに延滞等のない方

- 旧自宅取得に係わる住宅ローンのご返済状況を確認させていただきます。

という記述があり、細かく審査されることがわかります。

返済が滞った場合、物件を差し押さえても残債を完全に回収できないリスクがあることから、金融機関は借り手の信用度や返済能力を評価します。そのため、住み替えローンを利用したい場合でも、誰もが簡単に借り入れできるわけではありません。

2.毎月の返済額が一般の住宅ローンよりも高くなる

住み替えローンを利用すると、現居の残債と新居の購入費用を合わせて借りるため借入額が大きくなります。また、住み替えローンの金利は一般の住宅ローンの金利よりも高く設定されています。そのため、毎月の返済額が高くなります。

例えば、残債が1000万円あり、新居代金5000万円、諸費用330万円をまとめて住み替えローンで借りた場合、金利2.475 %(変動金利型)・35年返済で毎月返済額は22万5447円です。

しかし、残債が売却費用で完済できた場合、新居代金5000万円と購入諸費用だけを住宅ローンで借ります。その場合、借入額が減るうえに、住み替えローンよりも低い金利が適用になるため、毎月返済額は少なくなります。仮に金利(変動金利型)を0.4%とすると13万3974円です。住み替えローンのほうが毎月の負担が約9万1473円多くなります。 住み替えローンは金利が比較的高く、返済期間も長いため、資金計画を慎重に立てる必要があります。

■一般の住宅ローンと住み替えローンの毎月返済額

※新居の価格5000万円、前居売却後の残債1000万円の場合。金利(変動金利):住宅ローン:0.4%・住み替えローン2.475%、35年返済、元利均等返済で試算

※売却時の諸費用は売却額の4%、購入時の諸費用を購入価格の5%で試算

※試算結果はあくまでも目安としてください

| 一般の住宅ローン | 住み替えローン | |

|---|---|---|

| 借入額 | 新居代金 5000万円 購入諸費用 250万円 合計 5250万円 |

前居残債 1000万円 (売却額は2000万円) 新居代金 5000万円 売却諸費用 80万円 購入諸費用 250万円 合計 6330万円 |

| 毎月返済額 | 13万3974円 | 22万5447円 |

3.取り扱う金融機関が少ない

一般の住宅ローンに比べると、住み替えローン(買い替えローン)を取り扱っている金融機関は多くはありません。

「首都圏や全国に支店のある大手金融機関や、千葉銀行、横浜銀行、みずほ銀行、三井住友銀行、りそな銀行などでは住み替えローンを扱っています(2024年9月現在)。全国に数多くある地方銀行や信用金庫でも取り扱いがあるかもしれませんから、利用を検討する場合は、問い合わせてみるといいでしょう」

一般の住宅ローンのように取り扱い金融機関が多いと、金利やサービス面での競争が生まれ、借りる人にとっては有利なローンを選ぶための選択肢が多くなります。しかし、取り扱い金融機関が少ない住み替えローンの場合、選択肢が少ないというデメリットになります。

4.不動産の売買のスケジュールがタイト

住み替えローンを利用するには、自宅の売却と新居の購入の決済日を同じ日にする必要があります。そのため、売却が決まったらすぐに新居も決められるよう、事前に新居探しを進めておかなければなりません。じっくりと家探しをしたい人にとってはデメリットといえるでしょう。

なぜ、自宅の売却と新居の購入の決済を同日にしなければならないのでしょうか?

「住み替えローンの場合、現在返済中の住宅ローンを住み替えローンで完済して、抵当権を抹消する必要があります。新居への住み替えローンによる抵当権を設定するには、新居の引き渡しと同時に融資実行をしなければなりません。これを両立させるためには、自宅の売却と新居の購入の決済を同じ日に行うことになります」

売却と購入の同時決済が難しい場合は、現在の自宅が特定の期日までに決まった価格で売れなければ、新居の契約を解除できるという買い替え特約を、新居の売主と合意できるよう不動産仲介会社に相談しておきましょう。買主と売主の間で特約が合意されれば、新居を仮押さえでき、期日までに売却ができなくても手付金が戻ります。

ただし、この特約は新居の売主側にメリットが少ないため、承諾されないこともあります。そのような場合は、経験豊富な不動産仲介会社を通じて交渉を進めるとスムーズです。適切な調整と交渉で、売却と購入のバランスをとりながら、住み替えを実現しましょう。

【6ステップ】住み替えローンを利用する際の流れ

住み替えローンを利用する際、どのような流れで進むのでしょうか。ダンドリを6つのステップで解説します。

ステップ1.ローン残債を確認する

現在返済中の住宅ローンがいくら残っているかを確認しましょう。住宅ローンを借りた後に発行された返済予定表のほか、毎年秋ごろに金融機関から送られてくる残高証明書を見ると残債がわかります。そのほか、金融機関の会員用WEBサイト、金融機関の窓口でも確認することができます。

住み替えローンでは、新居の取得費用と現居の売却益で返済しきれなかったローン残債の合計額を借りることになります。現在のローン残債を確認することで、現居がいくら以上で売れれば残債がゼロになるのか(その場合は、住み替えローンではなく一般の住宅ローンで新居が購入できます)、いくらで売れればいくらくらいローンが残るかをイメージすることができます。

ステップ2.売り先行、買い先行、同時進行の状況別注意点を把握する

住み替えには、自宅の売却を先行する「売り先行型」と、新居の購入を優先させて進める「買い先行型」、両方同時に進める「同時進行型」があります。住み替えローンを利用するなら、現在の自宅のローン残債によって借入額が変わるため、売り先行型で進め、売却が決まるのと同時に新居も見つかるのがスムーズ。とはいえ、現実は思うように進まないことも。購入したい家が決まっているのに今住んでいる家の買い手がなかなか決まらないケース、売却は決まったのに購入したい新居が見つからず、仮住まいが必要になるケースなどさまざまです。そこで、売り先行、買い先行、同時進行、それぞれの状況別の注意点を知っておきましょう。

売り先行型

売り先行型は、購入よりも売却を優先させて買い替えるタイプです。購入希望者があらわれたとしても、成約価格がローンの残債よりも安く完済できない場合は売却ができません。購入希望者が入居を急いでいない場合は、新居が見つかるまで待ってもらえると住み替えローンが利用できるのでスムーズです。

買い先行型

買い先行型は、売却よりも購入を優先させて買い替えるタイプです。新居が見つかっても、現在の住まいの住宅ローンが完済できていなければ、新居のための住宅ローンは借りることはできません。売却にも力を入れる必要があります。なお、「前居が将来的に売却できそう」「自己資金で残債を完済できそう」な場合は、前居が返済中でも新居の住宅ローンが借りられるダブルローン(後述)を利用して、住み替えを進められる可能性もあります。

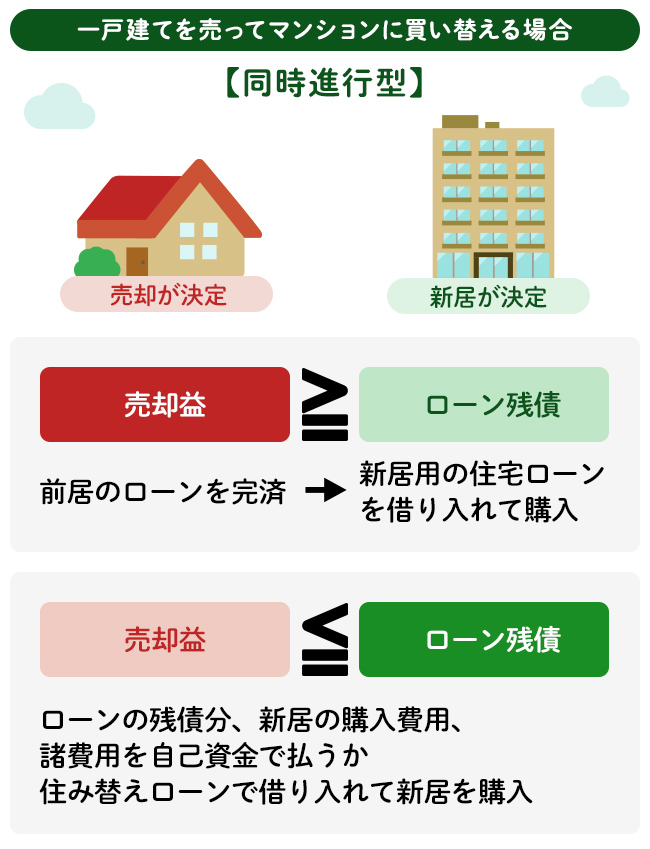

同時進行型

同時進行型は、新居の購入と現居の売却を同時に進めるタイプ。前居がローン完済済み、またはローンの残債よりも高く売却できた場合は住み替えローンの利用は不要です。売却でローンの残債が完済できなかった場合は、住み替えローンを利用して新居を購入する方法があります。

ステップ3.不動産会社に売却の相談をする

住宅ローンを返済中の家から新居に住み替えるには、現在の住まいが売却できるかどうかがカギ。不動産会社に、現在の住まいを売却して新居を購入したいことを相談してみましょう。資金計画も含めた住み替えのノウハウが豊富な不動産会社であれば、売却と新居購入のタイミングを調整しながらのサポートが期待できます。

SUUMO売却査定のサイトでは複数の不動産会社に無料の査定依頼ができるほか、売る時に頼れる不動産会社をエリアごとに探すことができます。

「SUUMO売却査定」で不動産会社を探してみる

売却を依頼する会社を選ぶ際には、査定を依頼したときに、なかなか売却できない場合、住み替えはできるのか、買取サービスは行っているのかなどを質問してみましょう。不動産会社の対応やノウハウの有無を確認し比較検討するためにも査定は複数の会社に依頼するのがいいでしょう。

ステップ4.住み替えローンを扱っている金融機関を探す

住み替えローンの借入先を探すとき、まず知っておきたいのは、現在住宅ローンを返済中の銀行で住み替えローンを借りることは原則できないということ。

「住み替えローンは借り換えの一種。同じ銀行での借り換えは受けてもらえないことがほとんどです。例えば、同じ銀行で住み替えローンに借り換えても、銀行にとっては顧客が増えるわけではありませんし、返済中の住宅ローンよりも住み替えローンの金利が低ければ利息収入が減ることになります。住み替えローンは銀行側にメリットがないため、原則、別の銀行から借りる必要があります」

また、住み替えローンを扱っている金融機関は多くはありません。大手の銀行では下表の5行です。そのほか、新居のある地域を営業エリアとしている地方銀行や信用金庫なども当たってみましょう。住み替えのノウハウがある不動産会社に、住み替えローンを扱っている金融機関について相談してみるのもいいでしょう。

| 銀行名 | みずほ銀行 |

|---|---|

| 住み替えローンの名称 | 『みずほ買い替えローン』 |

| 年収 | 記載無し |

| 借入額 | 50万円以上3億円以内 |

| 金利タイプ | 変動金利方式 固定金利選択方式 全期間固定金利方式 |

| 事務手数料 | 事務手数料は3万3000円または借入金額の2.2%。 ※保証料の支払い方式によって事務手数料は異なる。 |

| 銀行名 | 三井住友銀行 |

|---|---|

| 住み替えローンの名称 | 『WEB申し込み専用住み替えローン』 |

| 年収 | 前年度税込年収が500万円以上 |

| 借入額 | 100万円以上3億円以内 |

| 金利タイプ | 変動金利型 固定金利特約型 超長期固定金利型 |

| 事務手数料 | 借り入れの際、融資金額に対して2.2%(消費税込)の銀行手数料が必要 |

| 銀行名 | りそな銀行 |

|---|---|

| 住み替えローンの名称 | 『りそな住みかえローン』 |

| 年収 | 前年の税込年収が100万円以上 |

| 借入額 |

50万円以上3億円以内(1万円単位)ただし、次の1~3の範囲内。

|

| 金利タイプ | 変動金利型 固定金利選択型 |

| 事務手数料 | 融資手数料として利用金額の2.2%(消費税等込) |

| 銀行名 | 千葉銀行 |

|---|---|

| 住み替えローンの名称 | ちばぎん“選べる住宅ローンベストチョイス21”「住み替えコース」 |

| 年収 | 安定継続した収入がある |

| 借入額 | 原則1億円以内 |

| 金利タイプ | 変動型 固定金利型 ※金利固定(全期間)型は、借入期間20年以内の場合に限り全期間固定金利で適用できる |

| 事務手数料 | 銀行事務取扱手数料 44,000円(消費税含) |

| 銀行名 | 横浜銀行 |

|---|---|

| 住み替えローンの名称 | 住宅ローン(お住み替え) |

| 年収 | 前年度税込年収400万円以上 |

| 借入額 | 新たな住宅の新築・購⼊資金+最⼤2000万円まで |

| 金利タイプ | 変動型 固定金利指定型 ※使いみちが住み替えの場合、固定金利型と超長期固定金利型は選択できない |

| 事務手数料 | 金額の記載無し |

ステップ5.借り入れの審査を受ける

現在の住まいの売却と購入したい新居が決まったら、金融機関に融資の審査を申し込みます。

審査は二段階。まずは事前審査(仮審査)を受け、審査に通ったら現居の売却と新居の購入の契約をし、融資の本審査を申し込みます。

審査の内容や基準は金融機関が独自に定めており、その詳細は公表されていません。しかし、物件情報のほか、ローンを申し込む人の年収や勤務先、年齢、健康状態などから返済能力を中心に審査が行われるといえます。

一般の住宅ローンの事前審査は、時期にもよりますが審査結果が出るまで3〜4日程度、本審査には早くて1週間程度かかります。

「住み替えローンの場合は融資額が大きくなり、適用金利も高くなります。過去の返済実績などの確認も行われるため、審査は厳しくなり、一般の住宅ローンよりも日数がかかります。かかる日数はケースバイケースです」

ステップ6.融資を受ける

事前審査、本審査に通れば、住み替えローンを利用することができます。現居売却の決済と引き渡し、新居購入の決済と引き渡しを行い、新居に入居。その後、住み替えローンの返済がスタートします。

厳しいといわれている住み替えローンの審査に通るコツ

住み替えローンの審査は一般の住宅ローンよりも厳しい傾向が見られます。

「住み替えローンは審査が厳しく、事前審査に通っても本審査で融資を断られることも一般の住宅ローンより多くなります。審査に落ちる主な理由を挙げるとすれば『年収に対して借入額が多い』『個人信用情報に滞納や未払いの履歴がある』『審査を申し込む際の申請書の内容に虚偽の記載があった』という3点です。これらをクリアすることが大切です」

1.【夫婦の場合】2人で審査を受ける

年収に対して借入額が多いのが審査に落ちる理由の一つですから、審査される年収を増やすことで審査に落ちる可能性を下げることができるでしょう。

1人で借り入れをする場合、1人分の年収で審査されることになります。しかし、夫婦の場合、ともに収入があるなら、夫婦のどちらかが連帯債務者になり2人分の年収を合わせる収入合算という方法があります。夫婦の年収である世帯収入の方が1人分の年収よりも多ければ、借りられる金額も多くなります。

また、夫婦それぞれがローンを借りるペアローンで借入額を増やす方法もあります。

2.頭金の比率を高めて借入額を減らす

年収に対して借入額を減らすことも審査に通るためには有効です。借入額を減らすには、頭金の比率を高めること。使う予定のない預貯金を頭金に回してもいいですし、可能であれば親や祖父母から資金援助してもらう方法もあります。親や祖父母からの住宅取得資金の援助は、条件をクリアしていれば一定額まで贈与税がかからない特例があります。

3.住宅ローン以外の借り入れは返済しておく

融資可能な金額は、年収負担率でも審査されます。この年間返済額には、借入を希望している住み替えローンだけでなく、マイカーローンやクレジットなどの支払いも含まれます。年間返済額の割合を下げるため、現在返済中の住宅ローン以外の借り入れは返済しておくのが望ましいといえます。

そのほか、借り入れはしていなくても注意したいのがクレジットカードやカードローン。

「住み替えローンは審査が厳しいですから、使ってないクレジットカードや、カードローンは解約しておきましょう。今借りていなくても、『将来借りる可能性がある』とみなされて、住み替えローンの与信枠(融資の限度)が削られることがあります。そのほか、住宅ローン以外で返済中のローンやクレジット払い、リボ払いがあれば完済しておくほうが良いですね」

4.評価額の低い物件への住み替えは避ける

借入額を減らすために、新居はできるだけ安い物件にした方が良いのでは、と考えがちですが、実は必ずしもそうではありません。

「融資をする金融機関は抵当権を設定する新居の担保価値を審査します。住み替えローンを利用する場合は、担保価値の高い評価額の高い物件の方が審査に通りやすいといえます」

5.不動産会社に金融機関を紹介してもらう

不動産会社によっては金融機関と提携していて、住み替えローンを扱っている金融機関を紹介してもらえることがあります。金融機関による審査があり、一般の住宅ローンよりも審査が厳しいことに変わりはありませんが、現居の売却の見込みや、購入予定の新居の担保価値などを第三者の視点で伝えてもらうことで融資が受けやすくなる可能性もあります。

6.返済期間や借入額を見直す

住宅ローンも住み替えローンも、返済期間を長くしたり、借入額を少なくしたりすれば、年間返済額が減ります。年収負担率が下がれば金融機関側のリスクも下がりますから、審査にも良い影響があるといえるでしょう。

「無理のない範囲で返済期間や借入額を見直すことは借りすぎ防止にもなります」

借りすぎないことは、返済が始まってから安心して暮らしていくためにも大切です。審査の結果、金融機関が融資してくれる金額は、あくまでも年収や年齢、物件の担保価値から算出された「借りられる金額」であって、その人が「無理なく返せる金額」ではありません。

年収や年齢が同じでも、家計の状況は人それぞれ。子どもの人数が多ければ教育費が多くなりますし、子どもの塾や習いごとにはお金を惜しみたくないという世帯もあるでしょう。実家が遠ければ帰省費用にまとまったお金がかかります。趣味を優先させたい人もいるはずです。借入額は、自分が無理なく返済できる金額から算出することが鉄則です。

7.転職直後の申し込みは避ける

融資の審査では安定した収入があるかがポイントになるため、勤続年数もチェックの対象です。そのため、転職直後の融資審査の申し込みは不利といえます。

そのほか、本審査前に転職や起業をするのもNG。

「本審査前に勤務先が変わるということは、仮審査の段階では転職することがわかっているわけです。仮審査と本審査の申告内容が異なるというのは、借りる人と貸す金融機関の信頼関係を崩すことでもあります。身内に10万円や20万円を貸す場合にも信頼関係が大切なのに、金融機関にとって他人である融資希望者が嘘をついてしまえば審査は通りにくくなるものです」

住み替えローンが通らなかった場合の対処法

住み替えローンの審査に通らなかった場合、住み替えはあきらめなければならないのでしょうか。対処法を2つ紹介します。

自己資金でローンの残債を完済する

売却してもローンの残債が残ってしまう場合、預貯金などの自己資金、親や祖父母からの資金援助・借り入れで完済のための資金を調達する方法があります。親や祖父母から援助ではなく借りた場合、新居の住宅ローン返済のほかにも返済が発生しますから、借りすぎないように注意が必要です。

複数の不動産会社で売却査定する

売却査定で提示される価格は、不動産会社によって異なります。売却しても返済中の住宅ローンが完済できない可能性は本当に高いのか、再度、複数の不動産会社の査定を受けて確認してみましょう。

なお、注意したいのは査定価格が他社と比べて極端に高い不動産会社があった場合。査定価格は、実際に成約になる価格ではありません。相場よりも高い金額で売り出した場合、なかなか売れずに価格を下げていくことになったり、購入希望者から値下げを打診されることになったりします。

住み替えで利用できるそのほかのローン

現在の住まいを売却してローンの残債が完済でき、新居は住宅ローンで購入できればスムーズ。しかし、売却に時間がかかってしまい、新居のローンを借りたいのに借りられないというケースもあります。その場合、つなぎ融資やダブルローンを利用する方法もあります。

つなぎ融資を利用する

つなぎ融資とは、住宅ローンを借りる前に必要な支払いに充てるため一時的に借りる融資のこと。住み替えの場合にも利用することができます。

例えば、新居の購入が決まっても、現在の住まいの売却が決まらない場合。新居の購入費用をつなぎ融資でまかないます。売却して得られた金額がつなぎ融資の借入額よりも多ければ、つなぎ融資を完済できます。

売却額がそこまで多くなくても旧居の住宅ローンの残債が完済できれば、新たな住宅ローンが借りられますから、つなぎ融資の返済に充てることができます。

なお、つなぎ融資は住宅ローンよりも金額が高め。返済期間は最長1年なのが一般的。売却に思いのほか時間がかかり期間内に返済できないと遅延損害金が発生する点に注意が必要です。

ダブルローンを利用する

自宅を売ってもローンを完済できないとき、自己資金を使わずに家の買い替えを可能にする手段として「ダブルローン」というものもあります。

ダブルローンは2本のローンを同時に利用するものです。

「一般的には、住宅ローン返済中の人が、車をマイカーローンで購入したり、子どもの進学費用を教育ローンでまかなったりして、二重ローンになっている状態をダブルローンといいます。住宅ローンが2本になるのは、前居の住宅ローン返済をそのまま続けながら、新居を新たなローンを組んで購入する買い替えのケースです。

ダブルローンには売却と購入のタイミングを合わせる必要がなく買い替えがしやすいこと、仮住まいの家賃や引っ越し費用を削減できるメリットがあります。ただし、融資の審査が厳しく、借りられたとしても毎月の返済額が大きくなること、前居を原則として賃貸に出せないなどのデメリットがあります。また、多くの場合、自宅を売却した代金などで、住宅ローンの残債を全額返済できることが条件となります」

【シミュレーション】住み替えローンを使った買い替え。返済額はどうなる?

残債や諸費用も含めた金額を借りられる住み替えローン。返済能力を超えて借りてしまうとあとが大変! ここでは、残債の金額の違いや、返済期間の違いで返済額がどう変わるかをシミュレーションで見てみましょう。

Case:1 借入額別の住み替えローンの返済額

売却しても残ってしまう住宅ローンの残債が多ければ多いほど、毎月返済額はアップします。下の表は、5000万円の新居に買い替える際に、前居の残債が500万円、1000万円、1500万円だったケース。金利2.475%、35年返済、元利均等返済で試算すると、残債が500万円増えるごとに、毎月返済額は約1万7000円増えています。

前居の売却額が少ないほど、売却にかかる諸費用は減りますが、売却額500万円減に対して、諸費用は20万円の減。借入額全体に占める割合が小さいため、毎月返済額にあまり影響しません。

残債も諸費用も借りられる住み替えローンは、自己資金を減らせずに買い替えができる点で魅力ですが、長期で返済していくなら残債はできるかぎり少ないほうが安心です。

※新居の価格5000万円、前居売却前の残債2500万円の場合。金利2.475%、変動金利型、35年返済、元利均等返済、ボーナス返済なしで試算

※売却時の諸費用は売却額の4%、購入時の諸費用を購入価格の5%で試算

※試算結果はあくまでも目安としてください

| 借入額 | 借入額の内訳 | 毎月返済額 |

|---|---|---|

| 5830万円 | 前居残債500万円(売却額2000万円) 新居代金5000万円 売却諸費用 80万円 購入諸費用 250万円 |

20万7639円 |

| 6310万円 | 前居残債1000万円(売却額1500万円) 新居代金5000万円 売却諸費用60万円 購入諸費用250万円 |

22万4732円 |

| 6790万円 | 前居残債1500万円(売却額1000万円) 新居代金5000万円 売却諸費用40万円 購入諸費用250万円 |

24万1830円 |

Case:2 返済期間別の住み替えローンの返済額

最初に家を購入したときから、何年経過しているかにもよりますが、買い替えを考えるころには、ある程度の年齢を重ねている人が多いでしょう。その時点で住宅ローンの最長返済期間(多くは35年間)で住み替えローンを借りてしまうと、退職後にも返済が続いている可能性があります。とはいえ、返済額を短くしすぎると毎月返済額が負担になります。

下の表は5000万円の新居に買い替える際に、前居の残債が500万円で、返済期間を35年、25年、20年で毎月返済額を試算したものです(金利2.475%、変動金利型、元利均等返済)。返済期間が35年から30年に短くなると毎月返済額は2万1959円、返済期間が35年から25年に短くなると毎月返済額は 5万3171円アップしています。

これは、新居の金額や売却後の残債額を仮定したシミュレーションに過ぎませんから、金額や借りる人の年収によっては返済期間を短くしても返済負担は大きくないかもしれません。しかし、返済期間を決める際は、毎月返済額とのバランスを見ることが大切です。定年前に完済しようと返済期間を短くすると毎月返済額が大きくなる人は、借り過ぎを防ぐためにも購入する新居の予算ダウンを検討するとよいでしょう。

■返済期間別の住み替えローン返済額

※新居の価格5000万円、前居売却前の残債2500万円、売却後の残債500万円の場合。金利2.475%、変動金利型、元利均等返済、ボーナス返済なしで試算

※売却時の諸費用は売却額の4%、購入時の諸費用を購入価格の5%で試算

※試算結果はあくまでも目安としてください

| 返済期間 | 借入額 | 毎月返済額 |

|---|---|---|

| 35年 | 5830万円 内訳:(以下同) 前居残債500万円(売却額2000万円) 新居代金5000万円 売却諸費用 80万円 購入諸費用 250万円 |

20万7639円 |

| 30年 | 5830万円 | 22万9598円 |

| 25年 | 5830万円 | 26万810円 |

住み替えローンを使う際に使える控除や特例

住宅ローン控除は対象

住宅ローン控除(住宅ローン減税/住宅借入金等特別控除)は、住宅ローンを利用して自宅を購入または増改築等をした人に対して、入居から一定期間(13年または10年)、年末のローン残高の0.7%相当が控除される制度です。

住宅ローン控除で戻ってくるのは所得税です。給与所得者の場合は、その年の所得税が給与からすでに納税されています。そのため、確定申告をして控除を受けると、納め過ぎた分が戻ってきます。控除額よりも所得税額のほうが少ない場合は、一定額が住民税からも控除されます。住み替えローンにも適用され、長期にわたっての税負担の軽減が可能です。

住宅ローン控除を受けるための要件は以下の記事を参考にしてください。

3000万円の特別控除の特例を利用すると住宅ローン控除は対象外

自宅を売却して利益が出た場合は所得税と住民税の課税対象になるのですが、一定の要件を満たすことで「3000万円の特別控除の特例」や「買い換え(交換)の特例」で節税可能です。ただし、これらの特例を利用した場合は、住宅ローン控除の対象外となるので注意が必要です。

●3000万円の特別控除の特例とは

自分が住んでいる家と土地を売った際に譲渡益(利益)がある場合、課税譲渡所得金額を計算するうえで最高3000万円が控除されます。課税対象になる金額が減ることで、税額も減って節税につながります。

譲渡価額【譲渡所得】-(取得費+譲渡費用)- 3000万円【特別控除】=課税譲渡所得金額

●買い換え(交換)の特例とは

自宅を売り、3年以内に新しい家を購入した場合、もし新しい家の価格が前の家の売却価格より高ければ、売却による利益に対する税金の支払いを先延ばしにできます。ただし、譲渡益は非課税になりません。

- 譲渡価額が1億円以下

- 売却の年の1月1日現在で所有期間10年超

- 居住期間10年以上

などの一定の要件に該当することが必要です。

また、3000万円の特別控除の特例や、住宅ローン控除と併用することはできません。

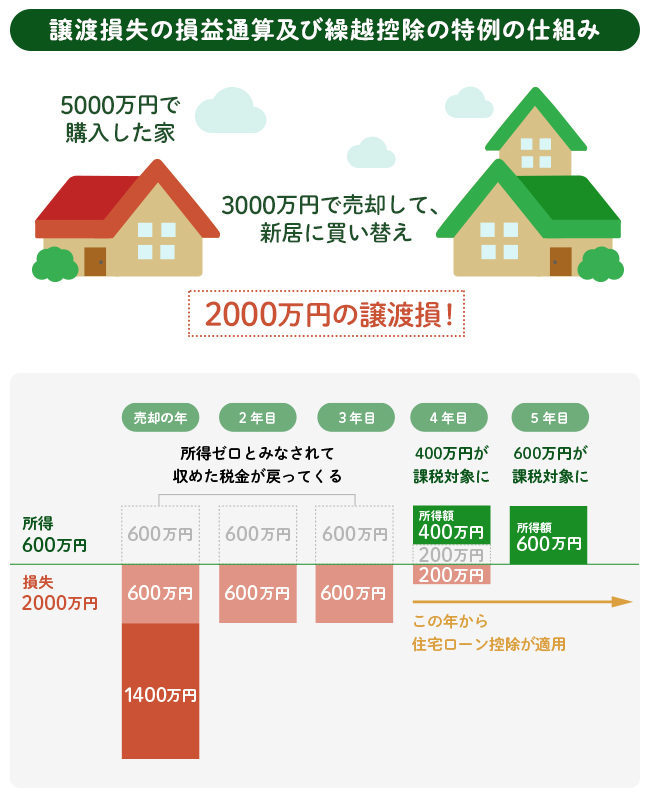

譲渡損失の損益通算及び繰越控除の特例

自宅を購入時よりも低い価格で売却して損をした場合は、「譲渡損失の損益通算及び繰越控除の特例」を受けられます。

これは、売却で出た損失を給与所得などから控除(損益通算)できるという制度です。売却した翌年に「確定申告」すると、所得税の還付が受けられ、また、その年の給与所得より損失額のほうが多い場合は、翌年から最長3年間の所得に繰り越して控除されます。

- 住まなくなった日から3年を経過する年の12月31日までに譲渡する

- 譲渡した自宅の所有期間が売却した年の1月1日時点で5年を超えていること

- 譲渡した自宅の売買契約日の前日において償還期間10年以上の住宅ローンの残高があること

などの条件を満たすことが必要です。

この特例を受けている間は住宅ローン控除が適用されません。

住み替えローンを借りるときの注意点

住み替えローンの借入先に注意

「住み替えローンは金融機関によっては取り扱いがないところがあります。取り扱いがあったとしても『残債については1000万円まで』など、残債部分の融資金額に上限がつけられていることもあります。住み替えローンを利用したい場合は、各金融機関の条件をよく確認することが必要です」

例えば、三井住友銀行は、住み替えローンに前年度年収が500万円以上という条件を設けており、新規住宅ローンよりも返済能力の厳しい審査が行われる可能性があります。ローンの詳細条件や金利などは、「住宅ローン商品説明書」に記載されており、銀行のホームページで確認可能です。

ただし、ホームページの目立たないところにあったり、内容が各住宅ローンのページに掲載されていたり、金融機関によって記載方法が異なります。しっかりと探して読むことが大切です。

また、最終的な融資条件は借りる人や物件によって異なるため、直接銀行に問い合わせましょう。

住み替えの売却活動はここがポイント

売却と購入は同じ不動産会社で行う

現実問題として、前居の売却と新居の購入を同時に行うことは難しいです。 「新居が先に見つかると、売却に出している家を不動産会社が買い取るケースが多いです。その場合、売却価格は市場価格の2~3割ダウンとなるのが一般的です」

また、売却の決済と購入の決済の日程が別になってしまうと、住み替えローンは使えなくなります。 「抵当権が残る前居は売却することができなくなり、住み替え自体が不可能になります。決済のタイミングを調整しやすいように、売却と購入の仲介をする不動産会社は、できるだけ同じ会社にするほうが安全です」

売却する努力を惜しまない

高く売却できたほうが住宅ローンの残債を少なくすることができます。

「高値で売れるよう努力は惜しまないことです。内覧に来た購入希望者が購入を決断しやすいよう、掃除や片付けをしておくことは意外に重要です」

いつか買い替えをと思っている場合に備えておく

将来、買い替えを考えているなら、現在の自宅の住宅ローンは完済してから次の新居を購入するほうが経済的な負担が抑えられるのでオススメです。

しかし、住宅ローンの返済中で残債よりも高くは売れなさそうな場合は、住み替えローンを使うのもひとつの方法です。買い替えの前には、できるだけ残債を減らしておくことも大切です。

買い替えがしやすくなる住み替えローンですが、新居の担保価値以上の金額を借りることになります。返済額に無理がないよう慎重な資金計画を立てて、新居での幸せな暮らしをかなえましょう。

まとめ

- 売却で残債が残っても自己資金を使わずに買い替えが可能になるのが住み替えローン

- 残債、新居の購入費、買い替え諸費用もまるごと借りられるが返済負担が大きくなりがち

- 住み替えローンは住宅ローン控除の対象になる

- 買い替えを考えるなら自宅が高く売れるよう、残債が少しでも減らせるよう、努力が大切

●取材協力・監修

竹下さくらさん

なごみFP事務所代表。CFP®、1級FP技能士、宅地建物取引士資格者。住宅ローンや保険など個人のコンサルティングを主軸に、講演・執筆活動を行う。『書けばわかる!わが家にピッタリな住宅の選び方・買い方』(翔泳社)、『「家を買おうかな」と思ったときにまず読む本』(日本経済新聞出版社)など著書多数。

イラスト/タバタ画房

構成・取材・文/田方みき