SUUMO(スーモ)は、住宅・不動産購入をサポートする情報サイトです。

-

- 借りる

-

- マンションを買う

-

- 一戸建てを買う

-

- 建てる

-

- リフォームする

-

- 売る

-

- 住まいの相談

SUUMO(スーモ)は、住宅・不動産購入をサポートする情報サイトです。

マンションを買うと資金計画の中に必ず入ってくるのが「火災保険料」。不動産会社から提案されるプランに、そのまま加入の申し込みをする人も多いのでは?ここでは、火災保険の必要性や補償内容、メリット・デメリットについて詳しく検証。上手なプランのつくり方や料金相場、安く抑えるコツをファイナンシャルプランナーの竹下さくらさんに教えてもらって、理解と納得をした上で、火災保険を上手に利用しましょう。

マンションを守る保険には、「火災保険」と「地震保険」の2つがあります。火災保険と聞くと、「火災にあったときに被害を補償してくれるもの」と思っている人が多いかもしれません。しかし、火災はもちろん、水災や落雷など、住まいに対する以下のような被害を補償してくれる頼もしい保険なのです。

【自然災害】

火災(落雷、破裂・爆発など)風災(台風、雪災、雹災)、水災(豪雨、洪水、高潮、土砂災害)

【その他の災害】

水ぬれ(給排水設備の破損など)、盗難、建物外部からの物体の落下・飛来・衝突、破損・汚損、騒擾(そうじょう)や集団行動、労働争議に伴う暴力行為や破壊行為・持ち出し家財の損害 など

ただし、火災保険では地震による被害については補償の対象外となるため、地震による火災や倒壊などの被害を補償するためには「地震保険」に入る必要があります。地震保険は、火災保険とセットでなければ利用できない、という特徴があります。

家財保険とは賃貸を中心に利用されている、家財を目的とした火災保険のこと。

「家財保険」という名前を聞くと、火災保険と別で入る保険のように思われるかもしれませんが、あくまでも火災保険の一部。火災保険と地震保険にはそれぞれ、建物を目的としたプランと、家財を目的としたプランがあります。

家財保険は、賃貸暮らしの人を中心に利用されている、家財を目的とした火災保険のことをいいます。賃貸暮らしの人は建物を目的とした保険に入る必要がないので、家財だけでいいわけです。火災保険とは別の保険だと認識している人も多いので、契約内容に注意しておきたいですね(ファイナンシャルプランナー 竹下さくらさん)

火災保険には絶対に入らなければいけないのでしょうか?

「自分は絶対に火事を起こさないから、火災保険は必要ない!」という人もいるかもしれませんが、住宅ローンを組んでマンションを購入するのであれば、建物を目的とした火災保険には必ず入らないといけません。住宅ローンは建物が担保になっているので、災害や事故で建物がなくなると担保がなくなってしまうからです。一般に、世帯ごとの火災保険の加入率は8割程度、地震保険3割程度と推定されています。

また、マンションに住んでいると特に、自分が火事を起こさなくても、もらい火による損害を受ける可能性があります。日本には「失火責任法」という法律があり、他人の家の火事で自分の建物や家財に損害が生じても、その相手に故意や重大な過失がなければ賠償責任を求めることはできません。もらい火であっても、自分の保険で対応しないといけない可能性があります。火災保険ではもらい火の被害でも補償が受けられるので安心です。

ただし、火災以外の被害、例えば盗難被害などの補償まで付けるかどうかは、契約者が自由に選べます。自分が欲しいと思う補償を自由に組み合わせると良いでしょう。

「初めて火災保険に入る時は、住宅ローンとセットのように勧められるので、『何も分からないまま入った』という人が多いと思います。割高だなと思ったり、違う特約を付けたいと思ったときは、更新の際などに違う保険を選ぶことも検討してみては。自分が今どのような火災保険に入っているのか、保険証券で確認してみましょう」(竹下さん)

一方、地震保険については加入が必須ではありません。しかし、「本当に入らなくていい」のでしょうか?まずは地震保険の長所と短所を知っておきましょう。

自然災害の中でも、地震や噴火、津波などの被害は火災保険では補償されません。同じ火災被害でも、地震が原因であれば火災保険では補償されません。地震による被害とは、下のイラストのようなものを指します。

「地震で住まいが倒壊した場合、地震保険に入っていたかどうかでその後の生活の立て直しやすさは大きく違います。地震保険は火災保険に比べて保険料に割高感がありますが、逆に言えばそれだけ被害が発生しやすいということなので、できれば入っておきたいもの。

年払の保険料を見ると、高額に思えるかもしれませんが、月々にすれば生命保険料とそれほど変わらないはず。生命保険を見直すなどすれば、無理なく加入できるのではないでしょうか」(竹下さん)

マンションの火災保険・地震保険を選ぶときは、主に以下の3つのポイントを自分で決め、自分に合った保険の条件を洗い出します。

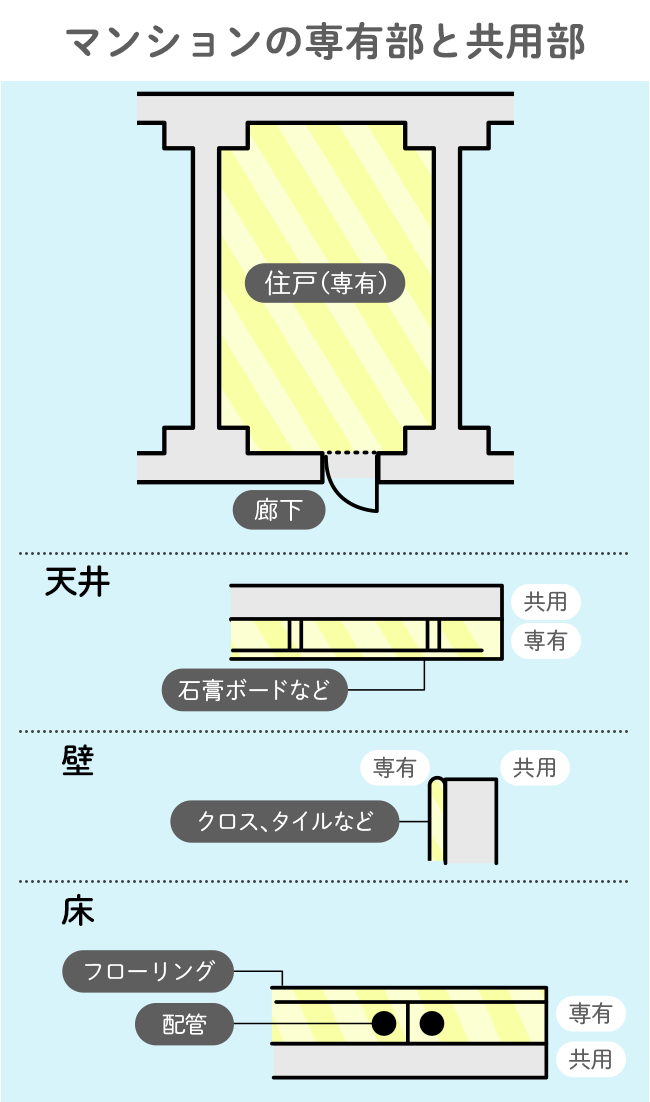

火災保険も地震保険も、保険の対象を「建物のみ」、「家財のみ」、「建物と家財」の3パターンから選ぶことになります。分譲マンションの住人が加入する場合の「建物」とは、マンション全体ではなく専有部分だけを指します。「建物のみ」と「家財のみ」で別々の保険に加入することも可能。賃貸マンションに住む人は、建物はオーナーが加入し、「家財のみ」加入します。

家財の金額の目安や、家財を保険の対象とするメリットは後述します。

火災保険の補償内容は、火災(落雷、破裂・爆発など)と風災(台風、雪災、雹災など)のセット。この2つに加え、水災(豪雨、洪水、高潮、土砂災害)、水ぬれ、盗難、不測の事故などに対する補償が組み合わせられています。自分の家にはどんなリスクが発生しそうか調べ、必要な補償内容を決めましょう。例えば同じマンションでも、低層階は盗難に遭う可能性が上がり、高層階だと水災の被害を受ける可能性が下がるなど、リスクに違いがあります。

特約とは、保険の主契約に付けられるオプション。代表的な例として「個人賠償責任特約」があります。この特約は、他人の物を壊したり怪我をさせたりして損害賠償責任を負った場合、保険金が支払われるというもの。例えば、自分の専有部分の配管が劣化して下の階に水もれの被害が発生したとき、損害賠償の対象になります。

特約は保険会社によって内容や保険料が異なります。各保険の公式サイトやWEB約款などで確認できます。また、

シミュレーションサイトなどを使って保険料を試算したり、パンフレットを取り寄せてさらに具体的な情報収集に進みましょう。

火事や地震で自宅が被害を受けると、中にある家具や家電、衣類なども被害を受けることになり、それらを買い替えるとなると、想像している以上の費用がかかります。

住宅ローンを組む際に契約した火災保険も地震保険も、基本的には建物に対する補償になるため、家財の補償を受けたい場合は家財の火災保険、家財の地震保険に加入することになります。

火災原因ではない、例えば、「子どもがテレビに物を投げ壊してしまった」「給排水管が破裂して家具が水に濡れてしまった」「空き巣が入り家財が盗まれた」といった被害に対しても、プランによって補償が受けられますが、主契約か特約かは保険会社によって差があります。

「建物に対する補償だけでは不足すると思われるときに、一定範囲内ではありますが、保険金額を増やせることが家財保険のメリットといえます。

住宅ローンの契約時に勧められる火災保険には家財への補償が付いていないケースが多いのですが、その保険のままで万一の際に生活をやり直せるだけの貯金はあるでしょうか?多少保険料が高くなっても家財への補償も付けておくか、ある程度の貯金を持っておくか、事前に考えておきたいですね」(竹下さん)

家財はどのくらいの額になるのか、新たに購入するためにどのくらいの金額がかかるのか、例を見てみましょう。

■家具:220万円

ソファ・テーブル、応接セットなど…60万円、照明・暖房器具…10万円、じゅうたん、カーテンなど…10万円、その他のタンス、本棚など…140万円

■衣類:450万円

コート、スーツ、制服など…250万円、普段着…80万円、婦人和服など…120万円

■身の回り品:250万円

靴・バッグなど…100万円、アクセサリー・腕時計…150万円

■ベッド・寝具類:60万円

■趣味・娯楽:150万円

テレビ、PC、カメラなど…65万円、書籍、ゲーム機、DVDなど…30万円、レジャー・スポーツ用品など…35万円、楽器・ステレオなど…20万円

■学用品・玩具:50万円

文房具・教材など…10万円、学習机、本棚…30万円、玩具など…10万円

■台所用品:85万円

食器類、調理器具…30万円、冷蔵庫、オーブンなど…35万円、キッチン棚など…20万円

■洗濯機・掃除用具・洗面用具:35万円

| 家族構成 | 世帯主の年齢 | |

|---|---|---|

| 30歳前後 | 45歳前後 | |

| 独身 | 300万円 | 300万円 |

| 大人2人 | 700万円 | 1340万円 |

| 大人2人+子ども2人 | 880万円 | 1520万円 |

賃貸の場合は、火災保険は建物ではなく家財にかかります。

「賃貸マンションでもほとんどの場合で保険加入が求められますが、その内容は分譲マンションの場合とは全く異なります。建物に関しては大家が加入するので、借りる側が入る必要はありません。

その代わりに

1.家財一式の火災保険 2.借家人賠償責任特約 3.個人賠償責任特約、の3つに加入させられるケースがほとんどです。

1.は一般的な家財保険

2.は例えば壁に穴を開けたりした場合に必要な復旧費用を補償するもの

3.は水漏れなどで近所に迷惑をかけた場合の補償をするものになります。

もし契約している保険が割高だと感じたら、次の契約更新時に、自分で見つけてきた保険に加入することを申し出てみましょう」(竹下さん)

火災保険には、建物や家財への補償だけでなく、毎日の暮らしを守るためのサービスや、有料の特約もさまざまに用意されています。例えば、鍵を紛失した際に開錠してくれたり、水回りのトラブルに対応してくれたり。その他、スマートハウスやスマート家電に対するサイバーリスクへの補償といった新しい特約も続々と登場しています。

無料で付いてくるサービスか有料のオプションかどうかはしっかりと確認する必要がありますが、火災保険で利用できるサービスの範囲が広がり、自由に選択できるのは利用者にとってありがたいこと。

「最近人気なのが、家に関する困りごとを何でも電話で相談できるサービスです。病院に行きにくいときに医療相談が受けられたり、法律や税務に関する相談ができたり。保険会社によって付帯サービスだったり特約だったりするので、自分が入ろうとしている保険でどこまで利用できるか、確認しておきましょう」(竹下さん)

では、火災保険や地震保険に入っていると、どのような補償が受けられるのでしょうか。マンションの場合は、ひとつの建物に「自分の家=専有部分」と「みんなのスペース=共用部分」の2つが存在します。個人が保険に入ってカバーするのは専有部分のみで、共用部については管理組合が一括で加入します。

個人で入る火災保険は建物本体ではなく、壁の内側の室内部分だけ。

床、天井、壁の仕上げ材や、建具やキッチン、お風呂などの住宅設備が対象になります。

詳しく言えば、バルコニーや玄関ポーチ、窓枠、窓ガラス、玄関扉の外側は管理組合の補償対象になり、玄関扉の内部塗装部分は個人の補償の対象になる、ということ。自分のマンションが契約している火災保険の補償範囲をよく確認しておくと、「バルコニーの水漏れ」といった不要な特約を付けずに済むかもしれません。

管理組合が火災保険に入っていない分譲マンションもあります。

分譲マンションの場合、マンションの価値の要となる建物部分については、管理組合が加入する火災保険によって補償されます。しかし、全てのマンションの管理組合が火災保険に加入しているとは限らないのです。東日本大震災時の調査では、約4割のマンションしか入っていなかったことが判明。自分がこれから購入する、また購入したマンションが「管理組合で火災保険に入っているか」「火災保険の補償内容はどうなっているか」については必ず確認しておくようにしましょう。

前述した通り、火災保険は風災や水災、雪災などの自然災害や、盗難、水漏れといった、さまざまな被害に対して補償を受けることができます。保険会社にもよりますが、契約内容や特約次第では、マンションの上階からの水漏れによって部屋が水浸しになる、空き巣の被害にあうといった、生活上のリスクにも幅広く備えることができます。

「近年増えている水災については、住宅ローン利用時の必須補償とはされていません。水災補償を付けると保険料が大幅に高くなることもあり、入らずに済ませる方も多いと思います。しかし、近年ゲリラ豪雨や大型台風の発生頻度が高くなり、高台でも暴風雨や土砂災害にあったり、突然の水量増加で行き場を失った下水があふれる都市型の水害も増えています。これまで水害が発生していない地域でも、水災に対応する火災保険に入っておくと安心です」(竹下さん)

水災の火災保険に加入しておけば、台風、暴風雨、豪雨などによる洪水、融雪洪水、高潮、土砂崩れ、落石などの被害が補償されます。

もしも火災の被害にあった場合は、どれくらいの補償が受けられるのでしょう?

「建物が全焼した場合、イメージ的には『損害に対して1.3倍程度』受け取れるのが通常です。家が倒壊すると、建物の復旧のための費用だけでなく、引越し費用や残存物の片付け費などのコストがかかります。

それらのための費用が『費用保険金』として用意されます。損害分をカバーする『損害保険金』が10割、『費用保険金』がその3割程度になる計算です」(竹下さん)

保険金をたくさん受け取ろうとして保険金額を高く設定すると、保険料は高くなりますが、実際の損害額以上には補償されません。反対に、保険金額を低く設定しすぎると保険料は安くなりますが、万一の際の補償が手薄になります。

一方、地震保険については火災保険の保険金額の30~50%(建物5000万円、家財1000万円を限度)で決めることになります。火災保険に比べれば保険料が高額に感じられますが、地震に強い建物には割引があるので、最近建てられた耐震性の高いマンションの場合はかなり割安に利用できるはずです。

また、保険期間が2~5年の長期契約の場合、保険期間に応じて保険料の割引があります。

| 割引の種類 | 割引率 |

|---|---|

| 免震建築物割引 | 50% |

| 耐震等級割引 | 10%・30%・50% |

| 耐震診断割引 | 10% |

| 建築年割引 | 10% |

割引が適用されるには、「住宅の品質確保の促進等に関する法律」などによる基準があります。自分のマンションがどの割引対象になるのか、確認しておきましょう。

また、地震保険の保険金は「建物の再建費用」ではなく、あくまでも「生活の再建費用」を目的としています。最大でも火災保険金額の50%までの契約になります。そのため、保険だけで家の再建を考えるなら、地震保険に加え、火災保険に「地震上乗せ特約」をプラスするという方法があります。取り扱っている保険会社は限られているため、関心がある方は調べてみると良いでしょう。

火災保険の保険料は、たとえ同じ保険会社の同じ条件の保険でも

このため、「火災保険料の金額の相場はいくら」と言い切ることはできません。

下に目安として一例を挙げましたが、火災保険【建物】だけなら月額にすると400円以下。建物だけでなく家財も対象にして、地震保険も加えれば保険料はこれよりも大きく上がりますが、それでも月額にすれば約3500円。1日あたり110円ほどだと考えると、万一の場合の備えとしては意外にお手頃だといえます。

保険会社のシミュレーションサービスを利用して、いろいろと比較してみましょう。

| 加入する保険の種類 | 保険料(年払い) |

|---|---|

| 火災保険【建物】のみ | 3910円 |

| 火災保険【建物】+火災保険【家財】 | 8060円 |

| 火災保険【建物】+火災保険【家財】+地震保険[建物] | 2万7590円 |

| 火災保険【建物】+火災保険【家財】+地震保険[建物]+地震保険[家財] | 4万1340円 |

基本的には、補償やサービスを最小限にすれば、それだけ火災保険料を安くすることができます。また、保険会社によって保険金がおりる範囲や計算方法が異なります。

「相見積もりを取るのがオススメです。一方、地震保険はどの損害保険会社も同じ補償内容で、保険料も各社同じ金額になります」(竹下さん)

火災保険料を抑える主な方法には、以下のようなものがあります。

※1 保険金が支払われる事故や災害が発生した場合に、契約者などが自己負担する金額のこと。例えば、風災について全額補償するプランで免責金額を5万円にしていると、台風で屋根が壊れて修理費用が10万円かかった場合、5万円分は自己負担することになり、支払われる保険金額は「10万円-5万円(免責金額)=5万円」になる。その分保険料は安くなる。

火災保険料は、「少しでも安いプランにしよう」と検討しているうちに値上がりしてしまう可能性もあります。次の欄で、今後の保険料の動向予測をご紹介します。

火災保険に入っていなければ、万一の際に生活破綻する危険性も。

住宅ローンを完済したり、もしも被災した時の修理費の全額を貯蓄で払える状況であれば、火災保険への加入は必須ではありません。しかし、ローンを完済される方の多くは60代、70代。就労収入のない年金生活に入っている場合が多く、火災などが原因で家を修理したり新しい家を手に入れようとしても、ローンの借り入れが難しくなったり、生活破綻の危険性もあります。万一の場合に対応できる十分な蓄えがないのであれば、火災保険に入っておいた方が安心です。

火災保険は、火事による家屋の損害だけでなく、風水害による被害にも保険金が支払われるため、自然災害が頻発した近年、主要な損害保険会社の火災保険収支は赤字傾向になっています。

今後も損害保険会社の支払いが増え続けると値上がりの可能性も。また、「発生が予測できない=リスクの予測が難しい」ことから、契約期間の上限もどんどん短くなっています。かつては36年間という契約も可能だった火災保険ですが、2015年には最長10年に短縮され、さらに2022年10月以降は最長5年に短縮されました。

火災保険料は契約期間が長くなるほど長期割引が効いて1年あたりの保険料が割安になるので、契約できる期間が短くなるということは、実質的な値上がりになるということ。地震保険も値上がり傾向が続いており、地域差が拡大しています。今後どれだけ自然災害が発生するかは予測できませんが、値上がりする可能性が高いことは考えておいた方がよさそうです。

現在、新規で入った火災保険の保険料は、年末調整や確定申告で控除を受けることはできません。ただし、2006年までは「損害保険料控除」という制度で控除が受けられたため、いくつかの要件(※2)を満たす長期の火災保険(旧長期損害保険)の場合は、経過措置として引き続き保険料控除(旧長期損害保険料による控除)を受けられます。

一方、地震保険は、年末調整や確定申告で保険料控除を受けることができます。忘れずに申告しましょう。

※2 (1)平成18年12月31日までに締結した契約(保険期間又は共済期間の始期が平成19年1月1日以後のものは除く)、(2)満期返戻金等のあるもので保険期間又は共済期間が10年以上の契約、(3)平成19年1月1日以後にその損害保険契約等の変更をしていないもの、の3つの要件を満たす場合

地震保険料控除|国税庁

万一の際に頼れる公的支援はごくわずか。自助努力を忘れずに!

阪神淡路大震災が発生した3年後の1998年5月に「被災者生活再建支援法」という法律が制定され、自然災害で生活基盤に著しい被害を受けた人に対し最大300万円の支援金が支給されることになりました。しかし、家を失った後の300万円で何ができるかと考えると、とても足りないのが実情です。対して地震保険は、まとまった額の現金をスピーディに手に入れられるメリットもあります。マンションの保険は、そういったことも考えて選んでおきたいですね。

マンションの保険には「火災保険」「地震保険」の2つがある

「火災保険」「地震保険」それぞれに「家財」と「建物」の2つがある

住宅ローンを組むなら火災保険(建物)は必須。地震保険は任意

住宅ローンを利用していない場合も、もらい火や台風などによる被害の可能性を考えて入っておきたい

火災保険料は、保険の組み方や地域、会社によって大きく異なる