住宅ローンを借りると、一定期間、年末ローン残高の0.7%が所得税・住民税などから控除され、確定申告で戻ってくるのが「住宅ローン控除(住宅ローン減税)」。でも、同じ金額のローンを借りても、実際に戻ってくる金額は人によって違う。そこで、住宅ローン控除の仕組みをおさらいしておこう。

住宅ローン控除は、年末の住宅ローン残高に応じて、一定額が所得税などから控除される制度。会社勤めの人などは、その年の所得税があらかじめ勤務先から納税されているので、納めすぎたことになる分を確定申告で還付してもらうことができる。

控除期間は新築か中古か、入居年が2022~2023年か、2024~2025年かによって13年間と10年間。最大控除額は入居年や住宅の性能、新築か中古かによって異なる。詳しくは下の表1を参照してほしい。最も多く控除されるのは認定長期優良住宅・認定低炭素住宅を取得して2023年中に入居した場合。控除期間は13年で、毎年の最大控除額は5000万円の0.7%で35万円、全期間の最大控除額は455万円になる。

毎年35万円が戻ってくるなんて、家計にとって大助かりな制度。しかし、「認定長期優良住宅・認定低炭素住宅を取得して2023年中に入居」という場合でも、必ず最大控除額の455万円を還付してもらえるわけではない。最大控除額が適用されるには、年末ローン残高が13年間5000万円を超えていて(当然、借入額は5000万円を超えている必要がある)、なおかつ、年間の所得税と住民税で50万円を超えている必要がある(※)。

※所得税から控除しきれない額は住民税からも控除される。ただし、所得税の課税所得金額等の額の5%、または9万7500円のうち小さいほうの額が上限

では、実際にはいくらくらいが控除されると考えればいいのだろう。

住宅ローン控除で戻る税額は、さまざまな条件で違ってくる。

取得した住宅が「認定長期優良住宅・認定低炭素住宅」「ZEH水準省エネ住宅」「省エネ基準適合住宅」「そのほかの住宅」のいずれになるかで、控除対象となる住宅ローン残高の上限が違ってくる。例えば、「認定長期優良住宅・認定低炭素住宅」はローン残高の上限が5000万円だが、「そのほかの住宅」では3000万円。どちらも年末に6000万円のローン残高があったとすると、「認定長期優良住宅・認定低炭素住宅」を取得した人のその年の最大控除額は5000万円の0.7%で35万円だが、「そのほかの住宅」の場合は3000万円の0.7%で21万円(どちらも新築で2023年までに取得と仮定)。住宅の性能が高い方が控除額の優遇がされているといえる。

長く快適に暮らせる性能の高さを認定された住宅

二酸化炭素排出量を抑えた住宅

年間エネルギー消費量を正味ゼロまたはマイナスにする住宅

断熱等性能等級(断熱等級)4以上かつ一次エネルギー消費量等級(一次エネ等級)4以上の性能を有する住宅

上記以外の住宅

新築住宅の場合は、控除対象になる住宅ローンの年末残高の上限は「表1」のように3000万~5000万円(2022~2023年入居の場合)だが、中古住宅では新築よりもローン残高の上限が低く、また、控除期間も3年短くなっている。

新築住宅の場合は、いつ入居したかによって対象となる年末ローン残高の上限が違ってくる。2022~2023年よりも2024~2025年入居の方が「認定長期優良住宅・認定低炭素住宅」なら年末ローン残高の上限が500万円、「ZEH水準省エネ住宅」「省エネ基準適合住宅は」「そのほかの住宅」は1000万円低くなる。また、「そのほかの住宅」については、2023年までに建築確認を受けていない場合、住宅ローン控除の対象外となるので注意。

住宅ローンの年末残高の上限は、あくまでも住宅ローン控除の制度としての「上限」。実際の上限は、ローンを借りた本人のローン残高になる。そのため、上限が4000万円だったとしても実際のローン残高が3000万円ならその年の控除額は最大21万円、ローン残高が2000万円なら最大14万円になる。

住宅ローン控除の控除額は原則として「所得税」から控除されるもの。納めた所得税よりも多い金額が戻ってくることはない(ただし、控除しきれない分は住民税から一部控除される)。つまり、所得税が20万円の人は控除額が35万円でも、所得税から戻るのは20万円、住民税からも控除される。(※)

※所得税から控除しきれない額は住民税からも控除される。ただし、所得税の課税総所得金額等の額の5%、または9万7500円のうち小さいほうの額が上限

住宅ローン控除の最大控除額がいくらであっても、実際に戻ってくるのは(1)~(5)によって異なるのだ。

実際に、住宅ローン控除で戻ってくる税金はいくらなのだろう。ここでは、年収別、住宅ローンの借入額別に試算してみた。なお、試算したのは新築で控除期間13年、年末ローン残高の上限が4000万円の省エネ基準適合住宅だ。

| 借入額 | |||

|---|---|---|---|

| 年収 | 1000万円 | 2000万円 | 3000万円 |

| 400万円 | 76.6万円 | 153.4万円 | 179.4万円 |

| 500万円 | 229.9万円 | ||

| 600万円 | 230万円 | ||

| 700万円 | |||

| 800万円以上 | |||

| 借入額 | |||

|---|---|---|---|

| 年収 | 4000万円 | 5000万円 | 6000万円 |

| 400万円 | – | – | – |

| 500万円 | 265.1万円 | – | – |

| 600万円 | 306.5万円 | – | – |

| 700万円 | 306.8万円 | 354.5万円 | – |

| 800万円以上 | – | 364万円 | |

試算結果を見ると、同じ借入額でも年収によって13年間の控除額に差が出ることがわかる。4000万円を借り入れたケースでは、年収500万円の人の総控除額が265.1万円なのに対し、年収600万円では306.5万円、年収700万円以上では306.8万円。これは、年収が多い方が、納めている所得税、住民税額が多いからだ。

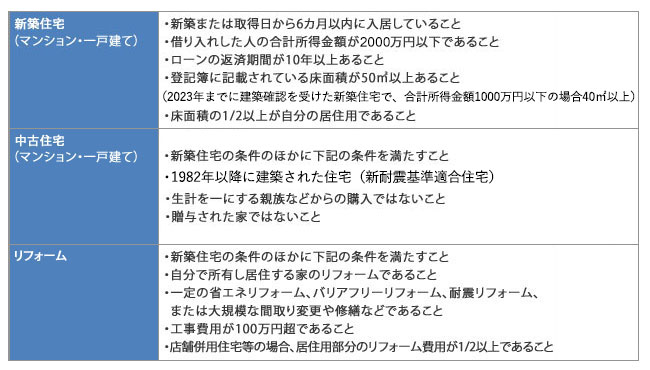

住宅ローン控除を受けるためには、いくつかの条件を満たす必要がある。注意したいのは返済期間が10年以上必要なこと。途中で繰り上げ返済をして、残りの返済期間が10年を切るとローン控除の対象ではなくなってしまう。また、親戚や親からの借り入れは適用されない。そのほか、主な条件は表3を参考にしよう。

住宅ローン控除では納税額を超える金額は戻ってこない。ローン残高0.7%がそのまま還付されると思っていたら、実際の還付金額が少なくてびっくり!とならないよう、しっかり確認しておこう。

・住宅ローン控除の情報について詳しくはこちら