超低金利が続いてきた住宅ローン。変動金利型は0.5%を切る金融機関も多く、全期間固定金利型も1%台前半が続いてきた。しかし、世界的な金利引き上げを背景に、日本でも住宅ローンの固定金利は2022年~2023年にかけて緩やかに上昇。住宅ローンの変動金利は銀行の競争が続き引き下げ幅が大きく低金利の状況が続いている。今後の金利推移はどうなるのだろう。2024年の金利の推移や予測、低金利の活かし方などをファイナンシャル・プランナーの菱田雅生さんに聞いた。

今、住宅ローンを借りる場合、どれくらいの金利で借りられるのだろう。

過去3年間の全期間固定金利、変動金利を見てみよう。全期間固定金利型の代表といえる【フラット35】は、2017年10月から団体信用生命保険に加入する場合は金利が上乗せになるものの、金利は1.28~1.96%。2022年夏ごろから徐々に金利が上昇し、2023年3月と11月には1.96%まで上がっている。変動金利は店頭表示金利2.475%のまま推移している。なお、新規で借りる場合は全期間固定金利よりも低い金利(優遇金利、引き下げ金利)が適用されるのが一般的だ。

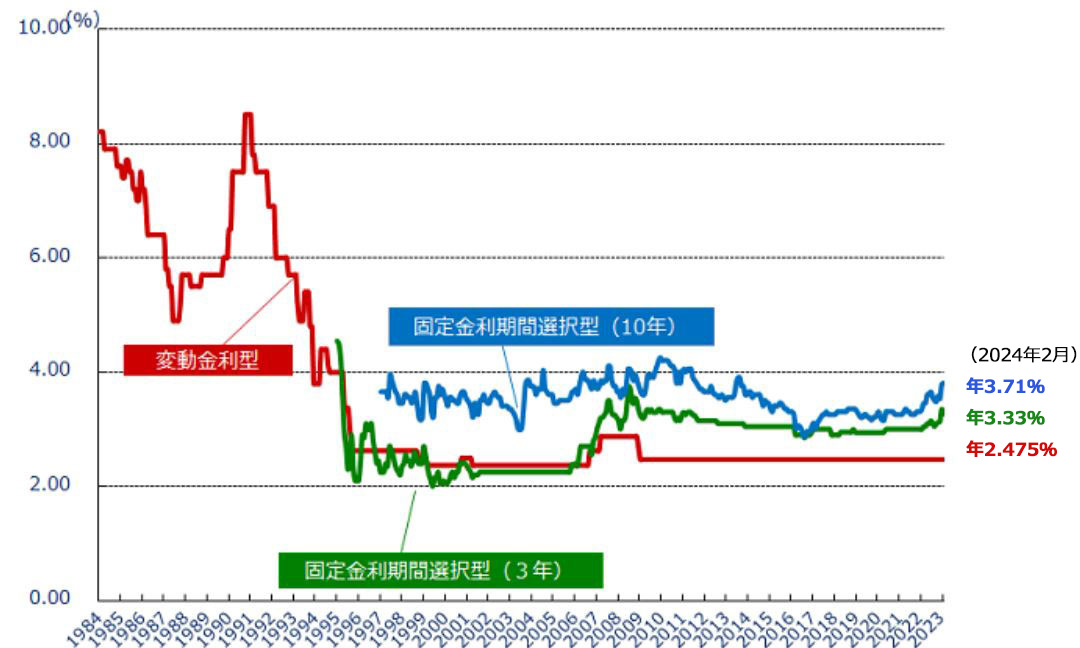

固定金利型の住宅ローン金利が上昇傾向にあるとはいえ、現在の金利がまだまだ低いというのは、下記の1984年からの金利推移のグラフで一目瞭然。変動金利型で一番高いのは1991年の8.5%。バブル崩壊後、徐々に下がり1995年からは2%台となっている。もしも今、金利8.5%で1000万円を借りるとすると、35年返済なら毎月返済額は7万4686円。店頭表示金利の2.475%なら3万5615円、引き下げ金利で0.5%で借りられたとすると2万5958円。金利が上昇傾向にある全期間固定金利型の【フラット35】の1.87%で借りた場合は3万2463円。今のほうが、返済額は少ない。

| 金利 | 毎月の返済額 |

|---|---|

| 1991年ごろの変動金利:8.5% | 7万4686円 |

| 現在の変動金利型店頭表示金利:2.475% | 3万5615円 |

| 現在の引き下げ金利例:0.5% | 2万5958円 |

| 2024年1月のフラット35の最低金利:1.87% | 3万2463円 |

固定金利、変動金利についての他の記事

住宅ローンの固定金利とは?変動金利とどっちを選ぶのがいい?メリット・デメリットも紹介!

変動金利と固定金利はどっちがお得? それぞれの金利推移や住宅ローン金利の選び方

住宅ローン金利一覧(毎月更新)

「金利は、景気や物価、為替レート、海外金利、株価など、さまざまな要因で変動しますが、大きく影響するのは日本銀行の金融政策です。2013年以降、日本銀行はインフレターゲット(年2%の物価上昇)を設定し、景気刺激のためにも超低金利状態を続ける金融政策を行ってきました。2021年あたりから世界的に物価が上昇し始め、原材料価格や原油価格の上昇が日本国内にも影響を及ぼし始めたこともあり、2022年は前年比2.5%、2023年は前年比3.2%の物価上昇を記録しました。しかし、今回の物価上昇は、好景気の消費拡大によって起きているものではなく、原材料価格高騰などの外的要因の割合が多いため、日本銀行も本格的な利上げには踏み切れず、長期金利の誘導水準をわずかながら引き上げた程度にとどまっています。今後の物価動向と、日本銀行の舵取りに注目しておきましょう」(菱田さん、以下同)

「変動金利」や「固定金利」といった金利タイプ。住宅ローンで利用できる金利タイプには他にもいくつかの種類がある。どのようなタイプがあるのか、それぞれどんな人が向いているかを整理しておこう。

変動金利型とは、借入期間中に金利が変動するタイプ。一般的には半年ごとに金利が見直され、金利の動向によって5年ごとに返済額が変わる可能性がある。返済額が見直される際、「これまでの返済額の125%が上限」というルールがあるため、金利が急上昇しても、急激な返済額アップは避けられる。ただし、利息分だけで返済額以上になると、払えない利息(未払い利息)が発生することになる。

将来の金利の変動を予測するのは難しいため、返済額が増えても無理なく返済できる家計にゆとりのある人、金利の動向をチェックして金利上昇時に対策を取れる人に向いている。

固定期間選択型とは、3年、5年、10年など金利が固定される期間を選べるタイプ。固定期間終了時には、変動金利型に移行するタイプ、変動金利型か固定金利を選べるタイプがある。

固定金利が上昇傾向にある今は、「子どもが大学を卒業するまで」など、返済額を一定にしたい期間が決まっている人、固定期間終了時に金利が上昇していても返済可能なように年収アップが期待できる人に向いている。

全期間固定金利型とは、借り入れ当初の金利が完済まで続くタイプ。変動金利型に比べて金利は高めだが、今後、金利が大幅に上昇してもその影響を受けない安心感がある。また、完済までの毎月返済額が明確なので、教育費など、住居費以外の資金計画も立てやすい。【フラット35】が全期間固定金利型の代表だが、一部の金融機関でも独自の全期間固定金利型を扱っているケースがある。

金利の変動に一喜一憂せずに返済していきたい人、今後の金利上昇が心配な人に向いている。

金利ミックス型とは、変動金利型と固定期間選択型を組み合わせて借りられる住宅ローンのタイプ。変動金利型の低金利と、固定金利型の安心感の両方のメリットを利用できる。ただし、取り扱っている金融機関は多くはない。

低金利のメリットだけでなく、金利上昇リスクを理解したうえで、変動と固定の組み合わせを考えられる人に向いている。

上昇の傾向が見えるとはいえ、まだ低金利と言える今、住宅ローンを借りるのはどんなメリットがあるのだろう。

「まず、利息負担が軽いのが大きなメリットです。今は【フラット35】も1%台後半。住宅ローン控除(住宅ローン減税)でローン残高の最大0.7%の税金が戻ってきますので、住宅ローン減税が受けられる期間(13年間、または10年間)は実質的に1%前後の利息負担でローンが組めます。これは、2%や3%が当たり前だった20年前と比べると利息負担が大幅に軽くなっているといえます」

では、金利によって総返済額がどれくらい違うのかを見てみよう。下の表は「5.5%(※1)」「2.92%(※2)」「1.87%(※3)」で借りた場合。どれも完済まで金利が変わらないものとして毎月返済額、総返済額、総返済額のうちの利息を試算している。

例えば、3500万円を借り入れた場合、2024年1月の【フラット35】(住宅金融支援機構と民間金融機関が提携する住宅ローン)の金利1.87%なら毎月返済額は11万3620円。しかし、過去の住宅金融公庫(現・住宅金融支援機構)の最も高かったときの5.5%なら毎月返済額は18万7955円。現在の1.87%で借りた場合の方が7万4335円少ない。利息の支払いは約3122万円も少なくなる。

| 金利5.5%(※1) | 金利2.92%(※2) | 金利1.87%(※3) | |

|---|---|---|---|

| 毎月返済額 | 18万7955円 | 13万3139円 | 11万3620円 |

| 総返済額 | 約7895万円 | 約5592万円 | 約4772万円 |

| 総利息 | 約4395万円 | 約2092万円 | 約1272万円 |

当たり前だが借入額は少なければ少ないほど返済額は減る。では、返済額を減らそうと頭金が増えるまで待って住宅ローンを借りるときに、今よりも金利が上がっていたら毎月返済額や総支払額はどうなるのだろう。

そこで、5000万円の家を「頭金1割、借入額4500万円」で買うcase1と、1年間、積み立てをして頭金を増やし「頭金1.5割、借入額4250万円」で買うcase2を比べてみた。

頭金500万円を用意し、5000万円の家を借入額4500万円で購入する場合。

【資金計画】

頭金500万円 借入額4500万円

金利1.87%(全期間固定金利) 返済期間35年

▼

毎月返済額 14万6083円 総返済額 約6163万円

頭金500万円も含めた総支払額 約6636万円

1年かけて頭金を増やし、借入額を4250万円に減らす。借入時に金利が2.0%にアップした場合を想定。

【資金計画】

頭金750万円 借入額4250万円

金利2.0%(全期間固定金利) 返済期間34年

※頭金を貯める1年を含め、35年の資金計画とした

▼

毎月返済額 14万786円 総返済額 約5913万円

頭金750万円も含めた総支払額 約6663万円

※借入額を減らしたのに支払額は多い(さらに、1年間の家賃負担もプラスされる)

case2は頭金を増やした分、借入額は少なくなる。また、金利は上がったが、借入額が少ないcase2のほうが毎月返済額は少ない結果に。頭金も含めた総支払額は、1年間がんばって頭金を増やしたcase2のほうが約27万円(+1年間の家賃分)多くなっていた。

つまり、返済額を減らそうと頭金を増やすために時間をかけている間に金利が上がってしまった場合、金利の上昇幅や頭金額によっては、たとえ借入額が多くても低金利のうちに借りたほうが総支払額は少なくできるということだ。

「変動金利を借りる場合は将来の金利が確定していないことに注意が必要です。

これから住宅ローンを借りようとしている人に、私がよくする質問は『これからの住宅ローンの金利は、上がる余地と下がる余地、どちらが大きいと思いますか?』。ほとんどの人が、上がる余地のほうが大きいと答えます。

今の変動金利は低いところだと年0.5%未満。下がる余地はほとんどなくなってきているといえるでしょう。

でも、過去の金利推移を見ると8.5%という時期もある。上がる余地のほうが大きいのです。おトクさよりも安全性を重視したいのであれば全期間固定金利の住宅ローンを選ぶべきです」

とはいえ、今、低いところだと0.5%未満という超低金利で借りられる変動金利に魅力を感じる人は多い。借りたあとに金利が上昇しそうになったら、全期間固定金利型に借り換えればいいと考える人もいるだろう。

「変動金利の多くは短期プライムレート(金融機関が優良企業に対して1年未満の短期で融資をする際に適用する金利)に連動し、固定金利は長期金利(10年満期の国債の利回り)に連動する傾向にあります。

そして、金利が上昇するときには長期金利から上昇し始めるので、固定金利のほうが金利上昇のタイミングが早い。実際に2022年から少し固定金利が上がり始めましたが、変動金利は上がっていません。

今後、変動金利が上昇する局面がやってきたら、固定金利はもっと上がっているでしょう。固定金利よりも1%以上金利が低い変動金利のおトクさに魅力を感じて利用するのであれば、将来的に有利な固定金利に借り換えるのは困難だと思われます。

それを理解したうえで、適用金利の上昇が始まったら、他の金融機関のキャンペーン金利を探すなど、変動金利のなかで有利なところがないかをチェックしていくことが重要でしょう」

安全を第一に考えるのか、低金利の返済額の少なさを享受したいのか、変動金利を使うなら、将来の金利が上がっても大丈夫なのか、冷静に資金計画を立てることが必要だ。

住宅ローンについてもっと詳しく

→変動金利と固定金利はどっちがお得? それぞれの金利推移や住宅ローン金利の選び方

住宅ローンの金利が低い今は、買いどきといえるのだろうか。

「いつ買うか、そのタイミングは人それぞれです。結婚、第一子誕生、入園や入学など、ライフプラン上にはさまざまな買いどきがあります。すでに子どもが成長していて進学や独立で家を出るまであと数年であれば、それほど大きな家は必要ないなど、どんな家を買うかもタイミングによって違ってきます。家を買うのであれば、自分にとって最適な買いどきをそれぞれに考える必要があります。低金利だからといって、無理な購入をすることは避けましょう」

金利が高かったころに比べて、今は毎月返済額や総返済額を抑えることが可能な時期。しかし、低金利だからといって無計画な借り入れをすると、せっかくのマイホームが大きな負債となる可能性もある。まわりに流されず、無理のない資金計画で低金利のメリットを活かしたい。

住宅ローンの実質金利は、変動金利で0.5%未満、全期間固定金利も1%台後半の低金利

金利負担が少なくてすむことが、今、住宅ローンを借りるメリット

将来、金利が上昇した場合、今よりも低金利のローンに借り換えるのは困難な点に注意

自分にとって買い時か、金利が上昇しても返済していけるかが住宅購入に必要な視点