SUUMO(スーモ)は、住宅・不動産購入をサポートする情報サイトです。

-

- 借りる

-

- マンションを買う

-

- 一戸建てを買う

-

- 建てる

-

- リフォームする

-

- 売る

-

- 住まいの相談

SUUMO(スーモ)は、住宅・不動産購入をサポートする情報サイトです。

節税対策のひとつになる生前贈与。土地や住宅といった不動産の生前対策にはどのような特例やメリットが期待できるのでしょうか。不動産の生前贈与について適用できる特例のほか、非課税になる相続時精算課税制度の手続きや名義変更などについて解説します。

将来、配偶者や子ども等が相続する財産。現金や預貯金、株式などの有価証券、住宅や土地、アパートやテナントビルなどの収益物件、美術品、宝石などさまざまなものがありますが、これを、被相続人が存命のうちに贈与するのが生前贈与です。

生前贈与をすると相続財産が減るため相続税も少なくなりますが、贈与税がかかります。

誰かからお金や不動産などの財産をもらうと、暦年課税(1月1日から12月31日までの贈与の合計額に応じて課税される方式)であれば親子間の贈与でも年間110万円の基礎控除を超えた分には贈与税がかかります。不動産の贈与の場合、不動産の売買価格ではなく相続税を計算する際に使われる相続税評価額が使われます。相続税評価額は売買価格よりも低いのが一般的です。

暦年課税による贈与税の計算方法は

贈与税額=基礎控除額(110万円)を差し引いた贈与財産の合計額×税率-速算控除額

例えば、18歳以上※の人が親や祖父母など直系尊属から1000万円をもらった場合は、「(1000万円-110万円)×税率30%-速算控除額90万円=177万円」。177万円の贈与税を納めなければならず、実際に手元に残るのは823万円(計算に使用する税率や速算控除額は下記の記事にある速算表を参考にしてください)。

※2022年3月31日以前の贈与により財産を取得した場合は20歳以上

贈与税の計算についてもっと詳しく

贈与にかかる税金はいくらから? 住宅取得等資金と不動産贈与

親子間の財産の移動なのに贈与税がかかるのは、負担に感じてしまう…という人は、要件を満たすことで贈与税の非課税枠が暦年課税より多くなる相続時精算課税制度を知っておきましょう。

相続時精算課税制度は、年間110万円の基礎控除に加え、親や祖父母からの贈与額のうち最大2500万円まで贈与税が非課税になる制度です。複数回に分けた贈与でも合計2500万円までは非課税です。贈与してもらう財産の種類に制限はないため、現金だけでなく住宅や土地などの不動産を贈与された際にも利用できます。

相続時精算課税制度は、以下の要件を満たす場合に利用することができます。

※2022年3月31日以前の贈与により財産を取得した場合は20歳以上

例えば、評価額2500万円の実家の土地と建物を親から生前贈与してもらった場合、暦年課税であれば810.5万円の贈与税がかかります。しかし、相続時精算課税制度を利用すれば贈与税はゼロです。

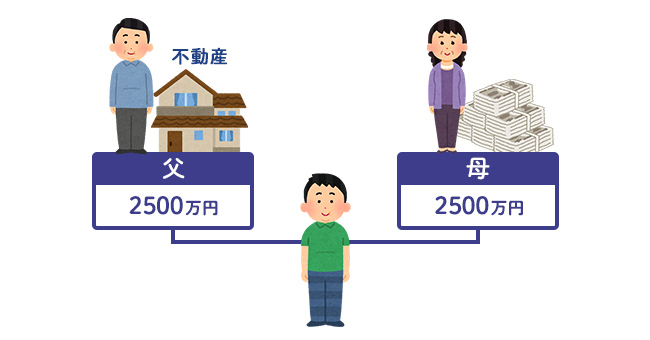

相続時精算課税制度の控除額の上限は贈与する人ごとに最大2500万円。父、母、祖父、祖母、それぞれから2500万円ずつ、合計1億5000万円までの贈与を受けても、相続時精算課税制度をそれぞれの贈与者で選択すれば贈与税はかかりません。

相続時精算課税制度は不動産の生前贈与でも利用することができます。例えば、父親名義の住宅がとても古いもので、贈与してもらっても住みにくいという場合、父親からは実家の土地と建物を、母親からはリフォーム費用として現金を生前贈与してもらえば、子どもは贈与税の負担なく、不動産とリフォーム費用を手に入れることができるのです。

相続時精算課税制度を利用するためには、贈与税の申告を行う必要があります。初めて贈与を受けた翌年の2月1日から3月15日に、以下の書類をそろえて手続きをしましょう。

・贈与税の申告書(国税庁のホームページからダウンロード可)

・相続時精算課税選択届出書(国税庁のホームページからダウンロード可)

・受贈者の戸籍謄本又は抄本

・土地の評価明細書(土地を贈与される場合)

夫婦間で住宅や住宅取得のための資金の贈与を行った場合は、贈与税の配偶者控除を利用することができます。これは、贈与金額から2000万円が控除される制度。基礎控除の110万円を併用できますから、最大2110万円までが贈与税非課税です。ただし、2110万円を超える分には贈与税が課税されます。

贈与税の配偶者控除は、以下の要件を満たす場合に利用することができます。

土地や建物などの不動産の生前贈与は贈与者と受贈者間の「契約」であるため、口約束でも成立します。しかし、後のトラブルを回避するためには行っておきたい手続きがあります。

どの不動産を、誰が誰にいつ贈与するのかを明確にした「不動産贈与契約書」を作成しましょう。登記にかかる費用などを誰が負担するのかも記載しておくのがオススメです。直筆の書名と実印での押印も、後のトラブルを防ぐために必須。なお、不動産贈与契約書を作成すると、贈与を取り消すことができないので注意が必要です。

生前贈与によって、不動産の所有者が変わるわけですから、不動産の名義変更が必要です。贈与される不動産を管轄する法務局に申請します。その際に必要な書類は以下になります。

・贈与する不動産の登記識別情報通知(登記済権利書)

・贈与者(贈与する人)の印鑑証明書(発行から3カ月以内のもの)

・受贈者(贈与される人)の住民票(マイナンバーの記載がないもの。発行からの有効期限はなし)

・固定資産評価証明書(名義変更を行う年度のもの)

・不動産贈与契約書(登記原因証明情報)

・登記申請書

これらの書類を集めて、間違いなく作成するにはたくさんの労力が必要です。贈与に詳しい司法書士などに代行してもらう方法もあります。

将来、相続税が発生しそうな場合、生前贈与をしてもらうと節税につながるという話を耳にしたことはあるでしょうか?相続税は財産を相続することで課税される税金ですが、すべての相続で課税されるわけではありません。

相続税には「基礎控除」があり、相続財産の課税価格が基礎控除額以下の場合は、相続税はかからず申告も不要です。

基礎控除額の計算式は

3000万円+600万円×法定相続人数=基礎控除額

例えば、法定相続人が子ども2人の場合、「3000万円+600万円×2人」=4200万円。相続財産が4200万円までなら相続税は非課税ということになります。

実は、この基礎控除は平成26年までは5000万円+(1000万円×法定相続人数)でした。法定相続人が子ども2人の場合は7000万円まで非課税だったのです。国税庁の調べでは発生した相続のうち相続税がかかるのは約4%。それが、平成27(2015)年1月1日以降は、約8%の相続に相続税が課税されています。つまり相続税が身近な問題となった人が増えたということ。そのため、金銭などの贈与の場合、相続税対策として生前贈与が利用できないかと考えられるようになったのでしょう。

相続税についてもっと詳しく

相続した土地にかかる税金は?評価額の計算から節税対策、注意点まで解説

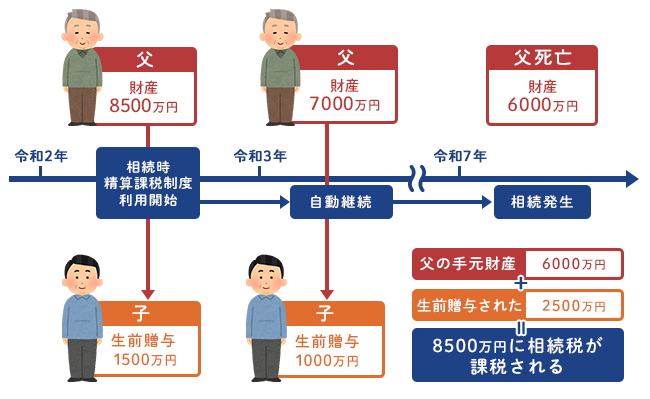

相続時精算課税制度は、贈与を受けた時に2500万円までは贈与税が非課税になりますが(2500万円を超えた分には贈与税20%が課税)、贈与した人が亡くなって相続が開始されたときは、生前贈与された財産は相続財産に加算されて相続税の課税対象となります。そのため、金銭などの贈与の場合、相続税の節税にはつながらないのが一般的です。

相続時精算課税制度について詳しくはこちら

相続時精算課税制度とは?どんな手続きが必要?メリット・デメリットは?

相続時精算課税制度は、贈与税は節税になりますが、将来的に相続税の対象となるため、相続税の節税には基本的にはなりません。

ただし、生前贈与をした財産が不動産の場合は少し違ってきます。

まず、相続時精算課税制度で相続時に課税される際は、贈与時点での価格が相続財産に加算されます。住宅等の不動産の評価額は時期によって上がったり下がったりするもの。もしも、贈与された土地や建物が相続時に値上がりしていたら節税効果が得られます。

また、駐車場や貸地にしている土地や、アパート、マンションなど賃貸収入が得られる不動産は、収益の状況によっては所有者の財産が増えていきます。つまり、相続財産が増え、将来の相続税の負担も増えることに。このような収益物件を生前贈与すると、収益は贈与された人の収入になり、将来の相続財産を増やさない効果があるのです。贈与した人にとっては、固定資産税等の支払いがなくなるメリットもあります。

また、2024年1月1日以降の相続時精算課税制度は、特別控除枠2500万円に加えて「年110万円までの基礎控除枠」も使えます。生前贈与を受けられる資産がある場合は、税理士などに相談しながら活用を検討してみてもいいでしょう。

居住用不動産やその購入のための資金を配偶者に生前贈与した場合、2000万円まで贈与税非課税になる贈与税の配偶者控除。これによって相続税の節税効果があるのは、遺産の総額が大きく配偶者に相続税がかかる場合です。また、相続税がかかったとしても、税額が小さく、生前贈与でかかる控除額を超えた分の贈与税、不動産取得税、登録免許税のほうが大きければ、生前贈与による配偶者控除の相続税への節税効果はありません。

生前贈与が節税につながるかどうかはケースバイケースです。贈与税だけ、相続税だけで試算をしても、トータルでの節税効果はわかりません。贈与税は相続税よりも税率が高いですから、相続財産を減らしても、贈与税額が高くなるのでは節税にはなりません。どんな資産がどれくらいあるのか、相続人は何人いるのかなど、状況によって節税効果の出せる方法は違ってきます。

節税のために生前贈与を考えるなら、相続分野を得意とする税理士に相談するのが得策。また、不動産の権利関係が複雑だったり、他の相続人等ともめごとが起きそう、または起きてしまった場合は弁護士や司法書士などの力を借りるといいでしょう。財産の管理や運用、相続や遺言のことも相談できる信託銀行に相談する方法もあります。

いつかは相続財産として、子や孫に引き継がれていく財産ですが、生前贈与することで、亡くなった時に相続する場合とは違うメリットが生まれます。

相続が発生した際、遺された配偶者や子どもといった法定相続人が、平等に財産を分けるのはなかなか難しいものです。遺産が、現金や預貯金だけなら分割しやすいのですが、株式など価値が変動するものや、古くなった実家、収益を生む不動産などが混在していると、遺産分割の際に遺族全員が納得できず争いごとになってしまうケースも珍しくありません。誰に何を相続してもらうか遺言に明記することもできますが、遺言に不備があって被相続人の思うような結果にならないことも。

生前贈与なら、被相続人が誰に何を遺すかを自分で決めることができます。また、例えば「自宅は同居している次男に、遠隔地に住む長男には自宅の価値と同程度の現金を」というように、一人ひとりに適した財産の譲渡もしやすくなります。生前に財産を分けておくことで、相続時のトラブルを防げます。

相続の場合、贈与者が亡くなるまでは子どもや配偶者は財産を手にすることはできません。高齢化社会になって、子どもたちが財産を活用するのに適した時期が過ぎてしまってからの相続になる可能性もおおいにあります。

生前贈与なら、贈与する時期を選べます。「支出が多い時期の子どもに、賃貸アパートを生前贈与」「子どもに住宅を贈与して、家賃の負担をなくしてあげられる」など、財産の有効活用が可能です。

相続が発生した際、生前贈与で特別な利益(特別受益)を受けた法定相続人がいる場合、相続開始時の財産と生前贈与された財産を合算したうえで、相続分が決められます。例えば法定相続人が長男と次男で、長男にだけ多額の現金が生前贈与されていて、相続財産が少なくなっていたとしましょう。相続発生で次男が相続できるのは少なくなっている相続財産の半分だけだとすると、次男はとても不公平に感じるでしょう。そこで、特別受益の持ち戻しを行うことで、不公平を防ぐのです。

しかし、婚姻期間20年以上の配偶者に生前贈与した自宅(土地と建物)は特別受益の持ち戻しが免除に。配偶者に多く財産を渡すことができます。

贈与する人にも、贈与される人にもメリットがある生前贈与。不動産の生前贈与をするなら、贈与税を非課税に、または軽減する特例を上手に使うといいでしょう。ただし、相続税まで含めたときに、トータルで節税につながるかはケースバイケース。専門家のアドバイスをもとに慎重に決めるようにしましょう。

生前贈与には贈与税がかかるが、基礎控除や相続時精算課税制度など一定額まで非課税になる制度がある

生前贈与をした場合、トータルで節税につながるかはケースバイケース

相続に詳しい税理士や司法書士などに相談するのがオススメ