SUUMO(スーモ)は、住宅・不動産購入をサポートする情報サイトです。

-

- 借りる

-

- マンションを買う

-

- 一戸建てを買う

-

- 建てる

-

- リフォームする

-

- 売る

-

- 住まいの相談

SUUMO(スーモ)は、住宅・不動産購入をサポートする情報サイトです。

中古住宅を購入した人にとって、不動産取得税がかかるのか、かからないのかは気になるポイントだと思います。

実は、中古住宅でも条件を満たせば税金がかからないケースがあります。ただし、「誰でも自動的に非課税になる」というわけではありません。

不動産コンサルタントの田中歩さんの解説をもとに、不動産取得税の基礎知識から、「かからない」とされるケース、軽減措置の条件や注意点まで分かりやすくご紹介します。

「土地や建物を買ったときにかかる税金のことを不動産取得税といいます。不動産取得税の税率は原則4%ですが、令和9年(2027年)3月31日の取得までは3%に引き下げられています」(田中さん、以下同)

不動産取得税の税額は「課税標準額×税率」で決まります。課税標準額は、原則として「固定資産税評価額」の公的な価格が用いられ、土地は時価の7割程度、建物は6割程度が目安です。しかし、不動産取得税のような都道府県税は、各都道府県の事情に応じて自主的に税率を定めることが可能なルールになっているので、個別に確認したほうがよいでしょう。

不動産取得税についてもっと詳しく→

不動産取得税とは? いつ支払う? 計算方法と軽減措置の申請まで

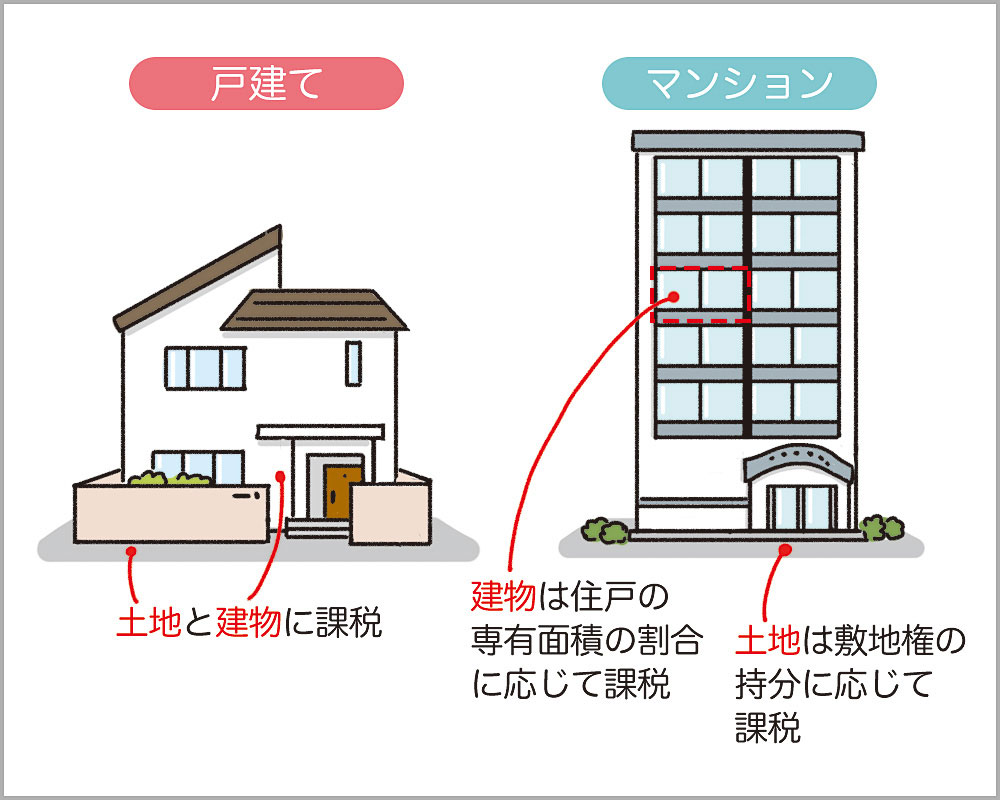

不動産を取得すると、建物と土地それぞれに不動産取得税が課税されます。一戸建ては建物と土地に課税されますが、マンションはその特性上、課税の仕組みが少し複雑です。マンションは1つの建物を複数人で所有するため、建物は住戸の専有面積の割合に応じて課税されます。土地に関しては、敷地権の持分に応じて課税されます。

マンションの不動産取得税についてもっと詳しく→

マンションの不動産取得税はいくら?計算方法やかからないケース、軽減措置を解説

中古住宅を購入後、不動産取得税の申告や支払いをするにはどうしたらよいでしょうか。支払い方やタイミングについて解説します。

「不動産所在地の管轄である税事務所や役所へ不動産取得税の申告が必要。申告期間は、不動産を取得した日から30日以内(東京都の場合)に行わなければいけません。

ただし、取得の日から30日以内(東京都の場合)に登記申請をしていれば、原則として申告は不要です」

都道府県によって申告期間が異なりますので注意してください。

「不動産取得税の申告後には、納税通知書が届きます。不動産取得税は、自治体から送付される納税通知書に従って期限内に納めましょう。自治体ごとに納付方法は異なる可能性があります。東京都ではスマートフォン決済アプリやクレジットカードでの決済も可能です」

クレジットカード決済の上限額、納付方法について不明点があれば、税事務所のホームページを確認してみましょう。

不動産取得税は土地や建物を取得すると課税されるため、中古住宅の建物と土地も課税対象となります。

税額は新築と同様に「課税標準額×税率」で算出できますが、中古住宅の場合、条件を満たすことで非課税になる、または軽減措置を受けられる可能性があります。軽減の特例を受ける場合、必ず申告が必要です。

申告には、主に以下の書類が必要です。事前に確認し、準備しておきましょう。

【不動産取得税の申告に必要な書類】

「不動産取得税の申告書の記入は、それほど難しいものではありません。税事務所のホームページには記入例も掲載されていることが多いので、よく確認しましょう」

相続によって不動産を取得した場合は、原則として不動産取得税はかかりません。ただし、贈与の場合は不動産取得税がかかります。また、相続時精算課税制度を利用すると贈与扱いになるため、不動産取得税がかかります。

不動産取得税には軽減措置が設けられていますが、こういった措置が適用された結果、課税標準額より控除額が大きいと不動産取得税はかかりません。

不動産取得税の軽減(優遇)措置制度は、築年数や建物の仕様に応じた控除額を課税額から控除する仕組みのことです。国土交通省によると、適用期限は令和8年(2026年)3月31日となっています。

(2025年8月現在)

つまり、期限までに不動産を取得することが措置を受ける条件となります。

不動産取得税の軽減措置を受ける条件は、自治体ごとに定められています。ここでは、東京都の例を紹介します。具体的な控除額や留意点については東京都主税局のホームページをご確認ください。

【要件】以下のアからウのすべてを満たすこと

| ア | 居住要件 | 個人が自己の居住用に取得した住宅であること (住宅以外であった家屋を住宅にリフォームする場合は、取得前に当該リフォームが完了している必要がある。) |

|---|---|---|

| イ | 床面積要件 | 50m2以上 240m2以下 |

| ウ | 耐震基準要件(①②のいずれか) |

① 昭和57年1月1日以降に新築されたものであること ② 昭和56年12月31日以前に新築された住宅で、建築士等が行う耐震診断によって新耐震基準に適合していることの証明がされたもの(ただし、当該証明に係る調査が取得日前2年以内に終了しているものに限る。) |

家屋が新築された日に応じた額が、住宅の価格から控除されます。以下は、控除額の一覧です。

| 新築された日 | 控除額 |

|---|---|

| 平成9年4月1日以降 ~ | 1200万円 |

| 平成元年4月1日 ~ 平成9年3月31日 | 1000万円 |

| 昭和60年7月1日 ~ 平成元年3月31日 | 450万円 |

| 昭和56年7月1日 ~ 昭和60年6月30日 | 420万円 |

| 昭和51年1月1日 ~ 昭和56年6月30日 | 350万円 |

| 昭和48年1月1日 ~ 昭和50年12月31日 | 230万円 |

| 昭和39年1月1日 ~ 昭和47年12月31日 | 150万円 |

| 昭和29年7月1日 ~ 昭和38年12月31日 | 100万円 |

【要件】

以下のアまたはイに該当する場合

ただし、土地上の中古住宅が上述した軽減要件を満たす場合に限ります。

| ア | 土地を先に取得した場合(同時を含む) | 土地を取得した方が、当該土地を取得した日から1年以内(同時取得を含む。)にその土地上の中古住宅を取得していること |

|---|---|---|

| イ | 中古住宅を先に取得した場合 | 中古住宅を取得した方が、当該住宅を取得後1年以内にその敷地を取得していること |

【減額額】

次のア、イのいずれか高いほうの額が土地の税額から減額されます。

ア 4万5000円

イ 土地1m2あたりの不動産の価格 × 住宅の床面積の2倍(1戸あたり200m2を限度)× 住宅の取得持分 × 3%

<留意点>

イ「土地1m2あたりの価格」は固定資産評価額を地積で除して得た額です。

また、宅地や宅地比準土地の場合は、固定資産評価額に1/2を乗じた後の価格とします。

当該住宅の当初税額が減額額未満の場合はその額を限度とします。

【税額の算出方法】

土地の価格×税率=当初税額

当初税額-減額額=税額

ここからは、中古住宅を購入する際、不動産取得税に関して注意したいことや確認事項などをまとめました。購入を検討している方は、ぜひ参考にしてください。

不動産取得税の軽減措置が適用される条件の一つに「個人の居住用である」という条件があります。

もともと住宅ではない家屋を居住用にリフォームをする場合は、不動産を取得する前にリフォームを完了している必要があります。

また、店舗・事務所を併設した住宅の場合、対象となる床面積は家屋全体ではなく、居住スペースのみの床面積になります。

相続で中古住宅を取得した場合、不動産取得税は原則として非課税になります。しかし、生前贈与や代償分割は相続に含まれないため対象外です。

不動産取得税の計算ツールを活用すると、不動産取得税の税額が簡単に分かります。

「東京都の主税局のホームページでは、無料で使える不動産取得税計算ツールが公開されています。現行の税制度をもとに、不動産取得税の税額などを算出することができます。面積や評価額、家屋の新築年月日などを入力することで、納める金額が分かるので便利です」

中古住宅を購入した場合にかかる不動産取得税について、実際に計算をしてみました。家屋と土地、それぞれの計算シミュレーションを紹介します。

[1200万円(不動産の価格)− 1000万円(控除額)] × 0.03(税率)

= 6万円

(1)当初税額=1000万円(不動産の価格)×1/2×0.03=15万円

(2)減額額

{1000万円(不動産の価格)×1/2÷100m2} × 住宅の床面積の2倍(200m2が限度) ×住宅持分100%× 0.03=22万5000円

→4.5万円より22.5万円ほうが大きい金額だが、当初税額を超えるため、減額額は15万円

土地の不動産取得税

=当初税額15万円-減額額15万円= 0円

6万円(家屋)+ 0円(土地)= 6万円

最後に、中古住宅購入者が不動産取得税の軽減措置を受けるときのポイントについて田中さんに伺いました。

「不動産取得税の軽減措置を受けたい場合は、期日を守って申告しましょう。申告するにあたり、不安なことや疑問がある場合は、不動産仲介業者や税事務所の担当者に聞けば教えてもらうことができます。決められたルールを守り申告すれば軽減措置を受けられるので、身構える必要はありません。

また、固定資産税評価額の目安が知りたい場合は、全国地価マップが便利です。先に紹介した計算ツールなども活用し、まずはどれくらいの税額になるのかをチェックできるとよいですね」

中古住宅も不動産取得税の課税対象。要件を満たすと軽減措置を受けられる

不動産を相続した場合や課税標準額より控除額が上回る場合は不動産取得税が非課税になる

計算ツールや地価マップを利用して税額の目安を調べることもできる