パート収入には、100万円、103万円、106万円、130万円、150万円、201.6万円……といったように、いくつもの壁が存在します。

「え?そんなにたくさん?」と驚かれた人もいるかもしれませんが、とにかく覚えておくべき基本的な考え方は、「働けるのであれば、頑張って働いちゃったほうがトク」です。ただし、130万円の壁だけは、少ししか超えないなら、超えないように抑えたほうがトクになる場合もあるので、なぜそうなるのかは知っておいたほうがよいでしょう。

この記事では、それぞれの「壁」の特徴や注意点、「年収の壁」に大きな影響を与える2024年の最新動向について解説します。

さて、本題に入る前に、とっても基本的かつ重要な「収入」と「所得」の違いについて確認しておきましょう。

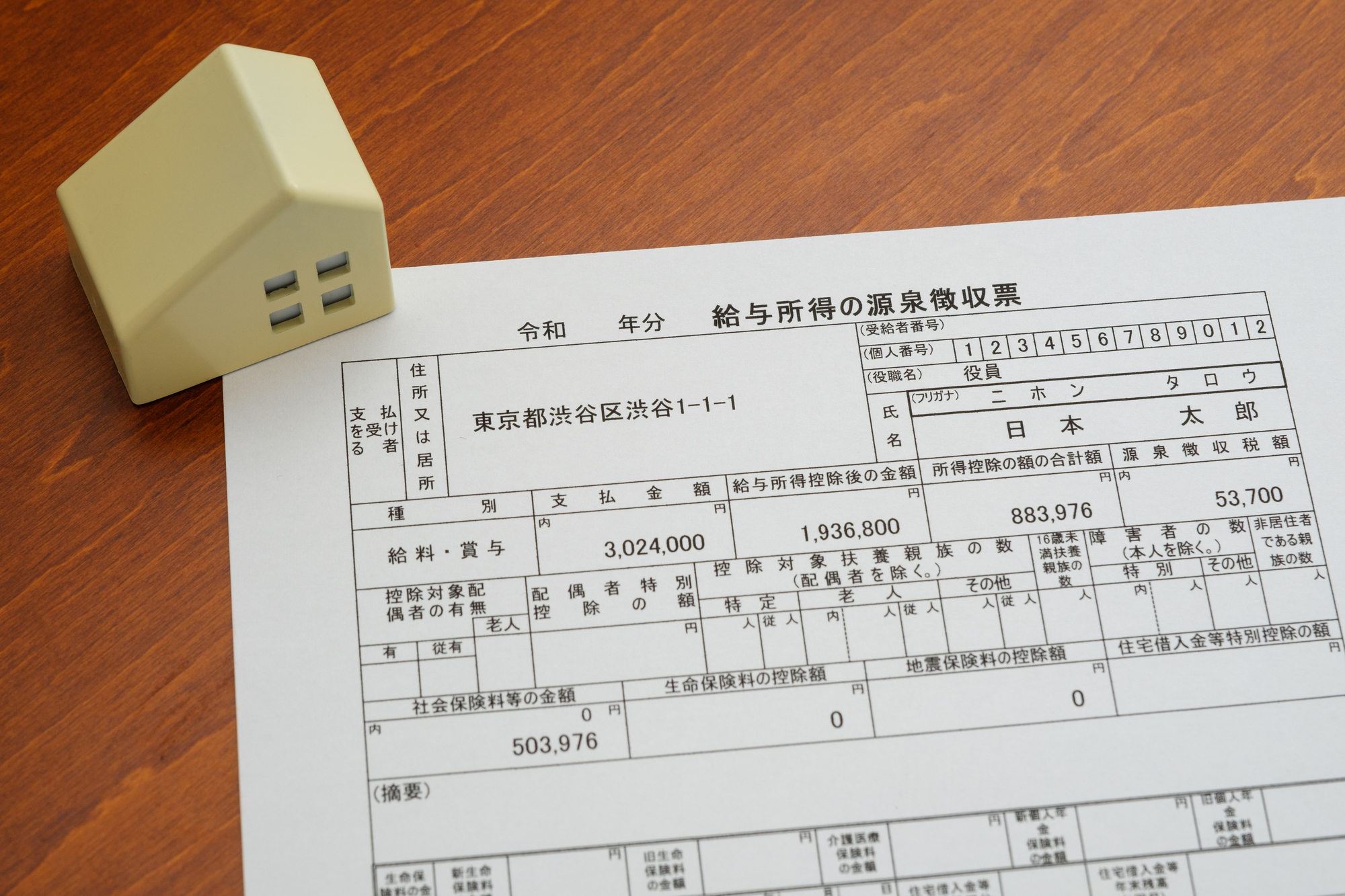

「収入」(年収)とは1年間で働いて得られた表面的な合計額で、勤務先(パート先)の会社などがあなたに支払った金額の総額です。源泉徴収票でいえば、左上の方の「支払金額」の欄に書いてある金額が該当します。

社会保険料や税金の負担があった人は、その金額も「支払金額」に含まれていますので、実際の手取りの金額は、「支払金額」である収入(年収)から社会保険料や税金を差し引いた金額となります。

一方の「所得」は、ひとことで言えば「儲け」です。パートやアルバイトで得られる「給与」も「所得」に該当します。所得は税金の計算のもとになるもので、「収入-収入を得るためにかかった必要経費」で算出されます。給与収入の場合は、税法上、その金額に応じた一定の必要経費が認められ、それが「給与所得控除額」です。

令和2年以降の給与所得控除額は、最低額が55万円(年収162.5万円以下)で、最高額が195万円(年収850万円以上)です。年収が162.5万円以内だと最低額の55万円が適用されるので、例えば、パート収入が年間100万円だったとすると、所得(給与所得)は、45万円(=100万円-55万円)となります。

つまり、収入(年収)100万円の場合、所得は45万円ということです。

ここが、慣れない人にとってはわかりにくいところだと思いますが、収入と所得の違いは重要なので覚えておいてください。

では、いよいよ本題に入りましょう。最初にぶつかるのが、年収100万円の「住民税の壁」です。

配偶者にパート収入があっても、年収100万円以内(交通費は含まない)であれば、配偶者本人には住民税(所得割)がかからず、非課税となります。住民税の均等割分(年間5000円程度)については、市町村によって非課税になる条件が異なり、年収が90万円台でも均等割だけはかかってしまう可能性がありますが、所得に応じた住民税は年収100万円まではかかりません。

| 住民税の非課税基準 | |

|---|---|

| 給与収入のみの方 | 100万円 |

| 年金収入のみ(65歳以上) | 155万円 |

| 年金収入のみ(64歳以下) | 105万円 |

| その他の収入がある方 | 収入から経費を差し引いた合計所得金額が45万円 |

次にぶつかるのが、年収103万円の所得税の壁です。

先ほどお話したとおり、年収が100万円を超えると住民税(所得割)の負担が始まりますが、年収103万円以内(交通費は含まない)であれば、パート収入を得る配偶者本人に所得税はかかりません。年収103万円から給与所得控除額55万円を差し引くと、所得は48万円となりますが、基礎控除48万円(令和2年以降)があるため、課税所得は0円(=48万円-48万円)となり、所得税は非課税となるのです。

| 所得税の非課税基準 | |

|---|---|

| 給与収入のみの方 | 103万円 |

| 年金収入のみ(65歳以上) | 158万円 |

| 年金収入のみ(64歳以下) | 108万円 |

| その他の収入がある方 | 収入から経費を差し引いた合計所得金額が48万円 |

パート収入の年収103万円には、もうひとつ壁があります。それは、納税者本人が「配偶者控除」を受けられるかどうかの壁です。配偶者控除とは、基礎控除と同じで税金を計算する前に所得から差し引くことができる所得控除の一種で、要件を満たす配偶者がいる人は、所得から配偶者控除(38万円)を差し引くことができます。

その要件のひとつが「合計所得48万円以下」。つまり、年収103万円以下の配偶者がいるかどうか。いれば納税者は配偶者控除を受けられ、いなければ受けられません。とはいえ、配偶者控除が受けられなくても、配偶者が合計所得95万円以下(年収150万円以下)であれば、「配偶者特別控除」を満額(38万円)受けられるので、実質的には納税者本人の税負担は変わりません。ただし、配偶者控除38万円と、配偶者特別控除の満額38万円という金額は、納税者の年収が1095万円を超えると26万円に、1145万円を超えると13万円に、1195万円を超えるとゼロになります。

なお、納税者の勤務先から配偶者手当や家族手当などの諸手当を受けられる場合、その要件が「扶養している配偶者や家族の年収が103万円以内(所得48万円以内)であること」となっているケースも多いようなので、諸手当があるという人は、納税者の勤務先に確認するようにしましょう。

「106万円の壁」は、パートやアルバイトとして毎日のように働いている人が当てはまる可能性のある壁です。以下の4つの条件すべてを満たした人は、勤務先を通じて社会保険(厚生年金保険、健康保険など)に加入しなければならないというものです。

■社会保険に加入することになる4つの条件(※1)

2024年10月より、パートの社会保険加入条件の一部が変更されました。これまでは「従業員数101人以上の企業」を適用対象にしていましたが、2024年10月以降は「従業員数51人以上の企業」へと範囲が拡大されたのです。

月額8.8万円以上なので、年収にすると105.6万円。約106万円以上と思っておくとよいでしょう。

該当する人は、厚生年金保険料と健康保険料だけでも合計14%程度の自己負担(年収110万円だと年間15万円程度。税金も足すと17万円程度)となりますので、それだけ手取りが減る計算になります。

とはいえ、厚生年金に加入すると、将来、老齢厚生年金を受け取ることができるようになりますし、障害厚生年金や遺族厚生年金などの保障も受けられますので、メリットも大きいと考えてよいでしょう。

「130万円の壁」は、最も大きな壁ともいえる社会保険の壁です。ただし、106万円の壁に当てはまる人(上記の4つの条件すべてに当てはまる人)には影響はありません。パート収入が年収130万円以上になると、完全に納税者の扶養から外れて、自分で国民年金保険料や国民健康保険料(税)を支払わなければなりません。

年収130万円で計算すると、国民年金保険料と国民健康保険料の合計は、年間31万円程度となります(令和6年度の国民年金保険料と東京23区の国民健康保険料で試算)。税金の負担も合わせると36万円程度となり、手取り収入は94万円程度まで下がってしまうのです。

仮に、年収を129万円までに抑えていたとすると、約5万円の税金の負担だけですむので、手取り収入は124万円程度を確保することができるのです。配偶者が自分で国民年金保険料や国民健康保険料を支払ったからといって、受けられる保障は基本的には変わりませんので、ギリギリで年収130万円に届きそうな人は、届かないようにしたほうがトクだといえるでしょう。

納税者本人の年収が500万円だった場合で計算すると、夫婦の手取り収入の合計は、配偶者の年収が129万円だと約520万円。配偶者の年収が130万円だと約490万円になります。配偶者の年収が130万円を超えた場合に夫婦の手取り収入が520万円を超えるためには、配偶者の年収が173万円以上にならないとダメなので、簡単な考え方としては、「年収130万円にいくかどうか微妙なら129万円に抑えておく」、「年収130万円を余裕で超えるなら、頑張って173万円超えを目指す」のがベターでしょう(「173万円」の部分は納税者の年収によって異なります)。

「150万円の壁」は、納税者の税金を計算する際の配偶者特別控除が最高額38万円から少なくなっていく壁です。

配偶者の年収が150万円超155万円以下だと36万円、155万円超160万円以下だと31万円というように徐々に下がっていき、配偶者の年収が201.6万円を超えるとゼロになります。つまり、配偶者の年収が増えていくと、それだけ納税者本人の税金の負担が重くなるということです。

とはいえ、夫婦の手取り収入は増えていきますので、社会保険の壁(年収130万円)ほど気にする必要はありません。

| 配偶者の合計所得金額 | 控除を受ける納税者本人の合計所得金額 | ||

|---|---|---|---|

| 900万円以下 | 900万円超 950万円以下 |

950万円超 1000万円以下 |

|

| 48万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 |

「201.6万円の壁」は、前述の「150万円の壁」で触れたとおり、納税者本人の税金を計算する際の配偶者特別控除がゼロになる壁です。

| パート年収 | 壁を超えるとどうなる? |

|---|---|

| 100万円の壁 | 住民税が発生 |

| 103万円の壁 | 所得税が発生 |

| 106万円の壁 | (※1)の4つの条件すべてを満たす人は社会保険料負担が発生するが、将来、老齢厚生年金を受け取れるなどメリットも大。130万円の壁は関係がなくなる |

| 130万円の壁 | 106万円の壁が関係ない人の社会保険料の壁。納税者の扶養から外れ、国民年金や国民健康保険の保険料負担が発生 |

| 150万円の壁 | 配偶者特別控除が満額(38万円)から段階的に少なくなるが、夫婦の手取り収入は増えていく |

| 201.6万円の壁 | 配偶者特別控除が受けられなくなるが、夫婦の手取り収入は増えていく |

損をしてしまうように感じる人もいるかもしれませんが、配偶者の年収が200万円を超えるくらい頑張って働けるのであれば、社会保険料や税金の負担が重くなったとしても、それ以上に夫婦の手取り収入は増えていきます。繰り返しにはなりますが、気にせずに頑張って働いたほうが家計にとってはプラスになるでしょう。

これまで、年収の壁を気にしてパートやアルバイトの勤務量を調整してきた方も多いでしょう。そういった方の働き方を支援するため、政府は現在さまざまな取り組みを行っています。

取り組みのひとつが、配偶者の扶養範囲内で働くパートやアルバイト勤務の人を対象とした「社会保険の適用拡大」です。前述のとおり、これまでは「従業員数101人以上の企業」を適用対象にしていましたが、2024年10月以降は「従業員数51人以上の企業」へと適用範囲が拡大されました。

条件をクリアすれば保険料の半分は会社負担となり、「年金が2階建てになる」「傷病手当金や出産手当金を受け取れる」などのメリットを享受できるというわけです。

もうひとつの施策が「年収の壁・支援強化パッケージ 」です。とくに「106万円の壁」「130万円の壁」を意識せずに働けるよう、次のような取り組みを実施しています。

前述した社会保険の適用拡大によって、企業側には保険料負担の義務が課せられます。こうなると106万円以下に就業調整される可能性があり、結果的にパートやアルバイトで働く人々の雇用拡大・促進にはつながりません。そこで、政府は厚生年金・健康保険加入と併せて手取り収入を減らさない取り組みをした企業に対して、労働者1人につき最大50万円の支援金を送り、壁を気にせずに働ける職場環境づくりを促進しているのです。

「130万円の壁」への対応として、繁忙期や残業などで一時的に年収が上がったとしても、事業主(企業)がその旨を証明すれば継続して扶養に入れる仕組みが取られました。これにより、国民年金・国民健康保険料の負担を避けるために就業調整をする必要がなくなるというわけです。

パート収入には、100万円、103万円、106万円、130万円、150万円、201.6万円などのいくつもの壁が存在する

年収130万円を越えると国民年金保険料と国民健康保険料がかかるが、年収129万円まではかからない。年収130万円ギリギリなら、届かないようにしたほうがトク

年収201.6万円を越えると配偶者特別控除が受けられなくなるが、夫婦の手取り収入は増えて家計にはプラス

社会保険の適用拡大や「年収の壁・支援強化パッケージ」など、年収の壁を気にせずに働けるような社会づくりが進んでいる

イラスト/杉崎アチャ